Una volta scaduto il termine per la presentazione della dichiarazione IVA stabilito per l’anno 2022 entro il 2 maggio 2023 (poiché il 30 aprile cadeva di sabato), i soggetti passivi che intendono rettificare o integrare quanto già presentato, possono trasmettere una dichiarazione integrativa. Il termine per la decadenza del potere di accertamento, stabilito al 31 dicembre del quinto anno successivo alla presentazione, vale a dire entro 31.12.2028, sancisce il termine ultimo per la presentazione della dichiarazione integrativa IVA.

Il presupposto essenziale per poter presentare una dichiarazione IVA integrativa è quello di aver presentato tempestivamente e validamente una dichiarazione IVA originaria. A tal proposito, si rende necessario formulare la seguente distinzione:

- la dichiarazione presentata entro 90 giorni dalla scadenza del termine è considerata valida rendendo possibile la dichiarazione integrativa;

- la dichiarazione presentata con un ritardo superiore a 90 giorni dal termine si considera omessa e non può essere oggetto d’integrazione.

Con riguardo alla dichiarazione IVA per il 2022, sono considerate tardive, ma valide, le dichiarazioni presentate entro il 31.7.2023 (ossia entro 90 giorni dal 2.5.2023), mentre si considerano omesse quelle trasmesse successivamente.

La dichiarazione IVA può essere integrata per correggere errori od omissioni, compresi quelli che abbiano determinato l’indicazione:

- di un minor imponibile, di una minore imposta o di una maggiore eccedenza detraibile (dichiarazione IVA integrativa “a favore del Fisco”);

- di un maggior imponibile, di una maggiore imposta o di una minore eccedenza detraibile (dichiarazione IVA integrativa “a favore del soggetto passivo”);

- per modificare la scelta sull’utilizzo del credito IVA;

- per apporre il visto di conformità e la dichiarazione sostitutiva dell’atto di notorietà di cui all’art. 38-bis co. 3 del DPR 633/72, in precedenza assenti.

La casella “dichiarazione integrativa” va compilata indicando:

- il codice 1, nell’ipotesi prevista dall’art. 8, comma 6-bis, del D.P.R. n. 322 del 1998, entro il 31 dicembre del quinto anno successivo a quello in cui è stata presentata la dichiarazione, per correggere errori od omissioni, compresi quelli che abbiano determinato l’indicazione di un maggiore o di un minore imponibile o, comunque, di un maggiore o di un minore debito d’imposta ovvero di una maggiore o di una minore eccedenza detraibile;

- il codice 2, nell’ipotesi in cui il contribuente intenda rettificare la dichiarazione già presentata in base alle comunicazioni inviate dall’Agenzia delle entrate, ai sensi dell’art. 1, commi 634 – 636, della legge 23 dicembre 2014, n. 190.

L’eventuale credito derivante dal minore debito o dalla maggiore eccedenza detraibile risultante dalle dichiarazioni presentate:

- entro il termine prescritto per la presentazione della dichiarazione relativa al periodo di imposta successivo (30 aprile 2024) può essere:

- portato in detrazione in sede di liquidazione periodica o di dichiarazione annuale;

- utilizzato in compensazione nel modello F24;

- chiesto a rimborso, purché ricorrano i requisiti di cui agli artt. 30 e 34 co. 9 del DPR 633/72, per l’anno per cui è presentata la dichiarazione integrativa.

- oltre il termine prescritto per la presentazione della dichiarazione relativa al periodo d’imposta successivo (30 aprile 2024), può essere:

- chiesto a rimborso, purché ricorrano i requisiti di cui agli artt. 30 e 34 comma 9 del DPR 633/72, per l’anno per cui è presentata la dichiarazione integrativa;

- utilizzato in compensazione nel modello F24 per eseguire il versamento di debiti maturati a partire dal periodo d’imposta successivo a quello in cui è stata presentata la dichiarazione integrativa;

- anche se non sia espressamente previsto, il credito derivante dalla dichiarazione IVA integrativa “ultrannuale” può essere recuperato anche mediante compensazione “interna” in sede di dichiarazione annuale IVA relativa all’anno di presentazione dell’integrativa.

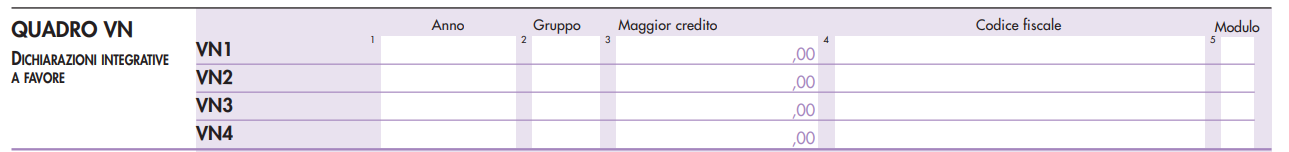

Nella dichiarazione relativa al periodo d’imposta in cui è presentata la dichiarazione IVA integrativa “ultrannuale” deve essere indicato il credito derivante dal minor debito o dal maggiore credito risultante dalla dichiarazione integrativa. A tal fine, nella dichiarazione IVA relativa al periodo d’imposta in cui è stata presentata la dichiarazione integrativa occorre compilare l’apposito quadro VN:

Trattandosi di una dichiarazione IVA integrativa “a favore del soggetto passivo”, si ritiene che non siano applicabili le sanzioni.

Nicolò Cipriani – Centro Studi CGN