La legge di stabilità 2015 rivoluziona il quadro applicativo del ravvedimento operoso. I contribuenti possono regolarizzare in maniera spontanea le violazioni commesse fino all’ultimo giorno utile prima del termine di prescrizione degli accertamenti fiscali, anche a seguito dell’avvio dell’attività di controllo da parte del Fisco.

L’intervento normativo punta su un nuovo modello di cooperazione tra l’amministrazione finanziaria e i contribuenti con l’obiettivo di perseguire il massimo adempimento spontaneo degli obblighi tributari da parte dei contribuenti, con l’unica preclusione legata alla ricezione di un avviso bonario oppure un avviso accertamento e/o liquidazione.

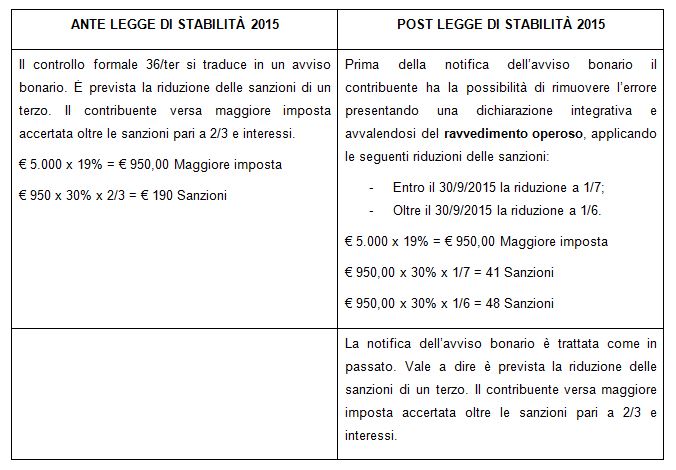

Le nuove regole che governano il ravvedimento operoso prefigurano anche nuove scelte in presenza di contestazioni che possono scaturire dal controllo automatizzato delle dichiarazioni presentate.

In questo articolo ci soffermiamo sulle conseguenze che possono scaturire quando il controllo formale riguarda il contenuto della dichiarazione ex art. 36/ter del DPR 600/1973.

La procedura ex art. 36/ter prevede la verifica, nei riguardi di soggetti individuati tramite apposite liste selettive, della corrispondenza dei dati indicati nella dichiarazione con la documentazione in possesso del contribuente e dei dati desunti dal contenuto delle dichiarazioni presentate da altri soggetti.

I destinatari, nell’ambito della procedura, ricevono un primo invito a presentare o trasmettere la documentazione e a fornire i chiarimenti richiesti. Una volta esaurita questa prima fase, se dalla documentazione prodotta non viene dimostrata la correttezza della dichiarazione presentata, l’Agenzia invia l’avviso bonario con gli esiti del controllo formale e la richiesta delle somme dovute.

Nell’ambito del nuovo ravvedimento operoso è previsto che il “pentimento” non sia più inibito, per i tributi amministrati dalle Entrate, dall’inizio dell’attività di controllo della quale il contribuente abbia avuto formale conoscenza. Lo strumento deflattivo del ravvedimento resta precluso unicamente dal ricevimento di atti di liquidazione e accertamento di cui le comunicazioni recanti le somme dovute ai sensi degli artt. 36/bis e 36/ter del DPR 600/1973.

Ipotizziamo il seguente caso: un contribuente dichiara in UNICO/2013, per errore, un onere detraibile pari a € 5.000. Scatta il controllo ex art. 36/ter con l’arrivo della lettera con la quale l’Agenzia chiede di esibire la documentazione in copia degli oneri esposti in dichiarazione.

Stando al tenore letterale della norma, il contribuente che riceve la richiesta preventiva di produrre la documentazione, nel caso in cui si accorga di aver commesso un errore, a differenza del passato, è ancora in tempo per regolarizzare spontaneamente la violazione con un interessante sconto sulle sanzioni.

Infatti,

Le nuove regole entrano in vigore dal 1 gennaio 2015 e sono applicabili a tutte le violazioni anche se compiute in epoca antecedente.

L’aspetto negativo è dato dal fatto che la regolarizzazione spontanea impedisce la possibilità del beneficio della rateazione altrimenti prevista per le definizioni degli avvisi di irregolarità ex art. 36/ter.

Nicolò Cipriani – Centro Studi CGN