Come vengono disciplinate la cessione e l’estromissione agevolata dei beni ai soci? Qual è il trattamento fiscale di minusvalenze e plusvalenze? Ecco la risposta.

La Legge n. 208/2015 ha introdotto la facoltà per le società (sia di capitali che di persone) di cedere ai soci beni immobili e beni mobili registrati; tali beni devono essere non strumentali.

Possibilità simile è stata data anche alle ditte individuali a cui è stato permesso di escludere dal patrimonio d’impresa alcune tipologie di beni immobili.

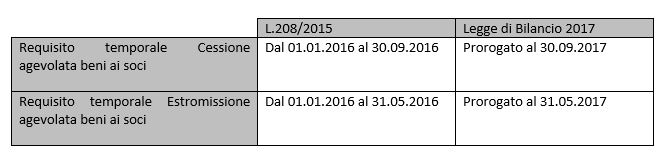

Successivamente la Legge di Bilancio 2017 ha sancito una proroga temporale, sia per la cessione che per l’estromissione dei beni ai soci; in caso di estromissione, per poter usufruire di tale proroga è necessario che il bene sia già presente in azienda dalla data del 31.10.2016.

Riassumiamo le caratteristiche della proroga nella seguente tabella:

In entrambe le casistiche, la norma prevede che le plusvalenze NON siano tassabili, in quanto la tassazione è operata attraverso l’applicazione di un’imposta sostitutiva (tale imposta sostituisce: Ires, Irpef ed Irap).

In caso di estromissione la base imponibile dell’imposta sostitutiva si calcola come differenza tra il valore normale del bene ed il suo costo fiscale.

In caso di cessione la base imponibile dell’imposta sostitutiva si calcola come differenza tra corrispettivo e costo fiscale.

- DETERMINAZIONE del VALORE NORMALE: in caso di immobili è individuato nel valore di mercato (art.9, comma 3 del TUIR) oppure nel valore catastale. In caso di bene mobile registrato è individuato nel valore di mercato. L’Agenzia ha previsto un’ulteriore possibilità: si può assumere come valore normale un valore intermedio tra il valore di mercato ed il valore catastale.

- DETERMINAZIONE del COSTO FISCALE: nel caso di beni strumentali si considera quanto previsto dall’art.110, comma 1, lettera b del TUIR al netto degli ammortamenti fiscali dedotti; nel caso di beni merce applicando il metodo del “costo specifico” oppure i metodi “Lifo, Fifo o costo medio”.

L’imposta sostitutiva sui redditi e dell’Irap può assumere le seguenti aliquote:

- 8%: aliquota applicata nei casi ordinari, quindi in caso di società operative;

- 10,5%: aliquota applicata nel caso in cui la società risulti non operativa per almeno due degli ultimi tre periodi d’imposta.

È prevista, inoltre, un’imposta sostitutiva del 13% sulle riserve in sospensione d’imposta annullate per l’effetto dell’assegnazione dei beni ai soci.

Versamento dell’imposta sostitutiva

A seguito dell’introduzione della proroga della Legge di Bilancio 2017, le scadenze di versamento dell’imposta sostitutiva sono:

- entro il 30.11.2017 va versato il 60% dell’imposta (prima della proroga la scadenza era 30.11.2016);

- entro il 16.06.2018 va versato il 40% dell’imposta (prima della proroga la scadenza era 16.06.2017).

I codici tributo da utilizzare per cessione ed estromissione sono:

- codice tributo 1836: in caso di assegnazione e cessione beni ai soci (art. 1 comma 116 L.208/15);

- codice tributo 1127: in caso di estromissione beni ai soci (art. 1 comma 121 L.208/15).

CESSIONE AGEVOLATA BENI AI SOCI

L’agevolazione è applicabile dalle società che hanno la seguente natura giuridica:

- società per azioni;

- società in accomandita per azioni;

- società a responsabilità limitata;

- società in accomandita semplice;

- società in nome collettivo.

In merito a questo requisito soggettivo, sussistono le seguenti particolarità:

- sono ammesse anche società in liquidazione, purché vengano rispettati i requisiti oggettivi che si elencano di seguito;

- i beni al momento della cessione al socio non devono essere utilizzati nell’attività d’impresa.

I soci devono risultare in carica al 30.09.2015.

I beni che possono essere oggetto della cessione agevolata sono:

- terreni;

- fabbricati;

- autovetture, motoveicoli e simili;

- autoveicoli da trasporto.

Come già specificato sopra, le plusvalenze derivanti dalla cessione agevolata dei beni ai soci NON sono imponibili mentre le minusvalenze sono rilevanti ai fini Ires e Irap, come previsto dalla Circolare 37/E del 16/09/2016.

È inoltre importante specificare che l’Agenzia delle Entrate considera perfezionata la cessione agevolata nel momento in cui la stessa viene esposta in Unico.

Aspetti legati all’IVA e ad altre imposte

- se l’Iva risulta dovuta deve essere versata nei modi ordinari, non sono previste agevolazioni;

- l’imposta di registro, se dovuta in misura proporzionale, viene ridotta alla metà;

- le imposte ipotecarie e catastali si applicano in misura fissa.

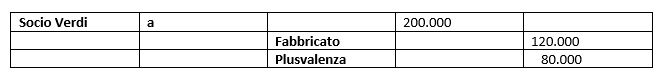

Aspetti contabili

Esempio: cessione fabbricato al socio “Verdi”

- valore di vendita 200.000 euro;

- l’immobile in bilancio ha valore 120.000 euro;

- valore di mercato dell’immobile 180.000 euro;

- valore catastale dell’immobile 100.000 euro (questo è il valore normale scelto dall’azienda).

La plusvalenza da tassare è pari a 100.000 euro e non corrisponde alla plusvalenza civilistica. In sede di compilazione del modello Unico si deve rilevare una variazione in diminuzione per 80.000 euro.

Si deve procedere poi alla rilevazione dell’imposta sostitutiva, nel caso in esempio, pari all’8% della plusvalenza fiscale di 100.000 euro.

100.000 x 8% = 8.000 euro (che è possibile suddividere in due versamenti, come indicato nel presente articolo).

ESTROMISSIONE AGEVOLATA DEI BENI AI SOCI

L’agevolazione è applicabile alle sole imprese individuali, per le cessioni che hanno come oggetto beni quali:

- terreni (se considerati beni strumentali);

- fabbricati (se considerati beni strumentali).

Tali beni devono essere annotati nell’inventario o, per le imprese in contabilità semplificata, nel libro cespiti.

Sono esclusi dall’agevolazione i beni ad uso promiscuo ed i beni in leasing.

Nel caso di estromissione agevolata l’aliquota applicata, come imposta sostitutiva, è solamente quella ordinaria, ovvero l’8%.

Elena Fantin – Centro Studi CGN