Il Jobs Act si pone l’obiettivo di garantire maggiori tutele ai lavoratori autonomi e contiene anche alcune misure di carattere fiscale. In questo articolo le riepiloghiamo in sintesi.

Innanzitutto viene introdotta la possibilità di dedurre dal periodo d’imposta 2017 le seguenti spese sostenute per:

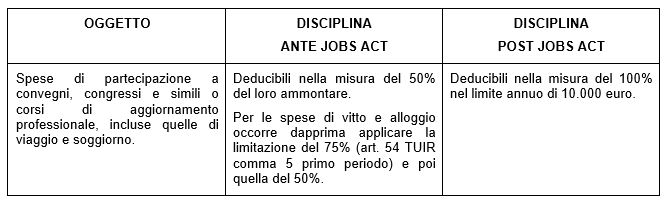

- la partecipazione a convegni, congressi e simili o corsi di aggiornamento professionale, incluse quelle di viaggio e soggiorno. Tali spese diventano deducibili integralmente (in luogo dell’attuale 50%) fino a 10.000 euro annui;

- i servizi personalizzati di certificazione delle competenze, ricerca e sostegno alla autoimprenditorialità, formazione o riqualificazione professionale mirate a sbocchi occupazionali effettivamente esistenti e appropriati in relazione alle condizioni del mercato del lavoro erogati dagli organismi accreditati. In questi casi il limite di deducibilità è pari a 5.000 euro annui;

- gli oneri sostenuti per la garanzia contro il mancato pagamento delle prestazioni di lavoro autonomo fornita da forme assicurative o di solidarietà.

Per quanto concerne le spese di aggiornamento professionale, l’evoluzione normativa tiene conto dell’obbligatorietà della formazione professionale ed è meglio evidenziata nel presente prospetto.

Per cogliere appieno la modifica in commento si consideri l’esempio di un commercialista che nel 2017 sostiene spese per seguire un corso di aggiornamento professionale per complessivi 2.000 euro, di cui 500 per vitto e alloggio e 1.500 di costo del corso.

Secondo le nuove disposizioni dell’art. 54 TUIR il contribuente nel Modello Redditi/2018 relativo al periodo d’imposta 2017, al Quadro RE, al rigo di riferimento potrà indicare i complessivi 2.000 euro.

Nel previgente regime in vigore fino al 2016, invece la deducibilità sarebbe stata calcolata in questo modo:

- Costo del corso = 1.500 x 50% = 750,00

- Spese vitto e alloggio = 500 x 75% = 375,00 x 50% = 187,50

- Totale deducibile = 750 + 187,5 = 937,50

Dall’esempio considerato si evince che l’effetto per i titolari di reddito di lavoro autonomo è positivo in termini di maggiore deducibilità, posto che il limite di 10.000 euro appare congruo per la copertura di tali spese.

La modifica normativa non specifica cosa accade quando i costi eccedono il limite di 10.000 euro complessivi, vale a dire se vige un sistema di deducibilità parziale o di indeducibilità integrale. Trattandosi di una norma completamente riscritta, si ritiene che si debba applicare la seconda soluzione.

Occorre tener presente che, nel caso delle associazioni tra professionisti, il limite di 10.000 euro deve essere inteso come riferito a ciascun socio od associato, così come avviene in materia di deducibilità dei costi relativi ai veicoli aziendali (ex articolo 164 TUIR).

Con le nuove norme in commento si provvede anche a sostituire il secondo periodo del comma 5 dell’articolo 54 Tuir, ponendo fine al problema che si veniva a creare quando il professionista, nell’esecuzione dell’incarico, sosteneva spese che riaddebitava analiticamente al committente. Si tratta di una questione già oggetto di osservazioni da parte del Cndcec, che aveva evidenziato come il trattamento fiscale dei rimborsi spese risultasse scarsamente coerente sotto il profilo sistematico, con ingiustificate disparità di trattamento tra i casi in cui le spese sono sostenute direttamente dall’esercente l’arte o professione e quelli in cui le stesse vengono, invece, anticipate dal committente.

Infatti:

- quando le spese sono anticipate dal committente, le prestazioni di vitto ed alloggio nonché, dal 2017, le spese di viaggio e trasporto non costituiscono compensi per il professionista né costi deducibili per il medesimo. Tali spese restano, invece, deducibili per il committente;

- quando le spese sono sostenute in proprio dal professionista e riaddebitate analiticamente, i rimborsi sono totalmente imponibili mentre le spese restano limitatamente deducibili, incontrando i limiti previsti dal comma 5 dell’articolo 54 per le spese alberghiere e di ristorazione (Circolare n. 53/E/2008).

La nuova legge rimedia alla stortura, chiarendo che i limiti di deducibilità per alberghi e ristoranti non si applicano in caso di riaddebito analitico al cliente. Rivista anche la limitazione alle tipologie di spese che, laddove anticipate dal committente, non devono formare oggetto di fatturazione del professionista. Se, infatti, in precedenza, il legislatore elencava puntualmente quelle ammesse (vitto, alloggio e, dal 2017, viaggio e trasporto), lasciando intendere che restasse spazio per un diverso comportamento per altri costi, ora la norma afferma che tutte le spese relative all’incarico professionale sostenute dal committente non costituiscono compensi in natura per il lavoratore autonomo.

Nicolò Cipriani – Centro Studi CGN