L’introduzione del nuovo adempimento delle Comunicazioni liquidazioni IVA periodiche ha completamente rivoluzionato il modello della Dichiarazione annuale IVA, in particolare i quadri VH e VL. In questo articolo approfondiamo qual è la corretta modalità di compilazione del rigo VL30 alla luce delle recenti modifiche normative.

I controlli incrociati tra i dati trasmessi con le Comunicazioni liquidazioni IVA (LIPE) e i versamenti realmente effettuati hanno permesso all’Agenzia delle Entrate di riscontrare più velocemente eventuali irregolarità nei pagamenti.

Come conseguenza, negli ultimi mesi i contribuenti inadempienti si sono visti recapitare avvisi bonari per il versamento parzialmente o totalmente omesso in riferimento all’IVA periodica dei primi trimestri IVA 2017.

Nelle comunicazioni di irregolarità è indicata la modalità di versamento dell’imposta dovuta (il contribuente può scegliere se rateizzare l’importo) per la quale devono essere utilizzati appositi codici tributo indicati dall’Agenzia delle Entrate.

Non è quindi più possibile, come avveniva fino allo scorso anno, far confluire eventuali versamenti periodici non effettuati nel saldo della Dichiarazione IVA annuale e procedere quindi al versamento a partire dal 16 marzo.

Ammontare dell’IVA periodica: rigo VL30

Nel rigo VL30 della Dichiarazione IVA 2018, che sostituisce il vecchio rigo VL29 (Ammontare versamenti periodici, da ravvedimento, interessi trimestrali, acconto), deve essere indicato l’Ammontare dell’IVA periodica.

Il campo è costituito da due sotto campi:

- IVA periodica dovuta: nel quale si deve indicare la somma dell’importo dell’IVA da versare – rigo VP14 di ciascun modello di Comunicazione delle liquidazioni periodiche relative al 2017 – e dell’eventuale acconto dovuto (rigo VP13);

- IVA periodica versata: nel quale va indicata la somma dei versamenti periodici effettuati (incluso l’acconto e gli eventuali interessi trimestrali) nonché l’imposta versata a seguito di ravvedimento di cui all’art. 13 del d.lgs. n. 472 del 1997, relativi al 2017.

A tal proposito le Istruzioni ministeriali della Dichiarazione annuale IVA precisano che bisogna considerare i versamenti effettuati utilizzando i seguenti codici tributo:

- da 6001 a 6012 per i versamenti mensili;

- da 6031 a 6033 per i versamenti trimestrali e il 6034 per il versamento del quarto trimestre effettuato dai contribuenti di cui all’art. 73, comma 1, lett. e) e 74, comma 4;

- 6013 e 6035 per l’acconto;

- da 6720 a 6727 per i versamenti effettuati per subforniture.

Da ciò si evince che non dovranno essere indicati nel rigo VL30 eventuali versamenti effettuati a seguito di avviso di irregolarità ricevuto da parte dell’Agenzia delle Entrate (in questi casi infatti i codici da utilizzare per il versamento sono il 9035 se questo avviene in un’unica soluzione oppure 9001 se si opta per la rateizzazione).

Nel rigo VL30 dovrà poi essere indicato il maggiore tra il valore dell’IVA periodica dovuta e dell’IVA periodica versata.

Quali le conseguenze?

Compilazione del rigo VL30 in caso di versamenti periodici inferiori all’importo dovuto

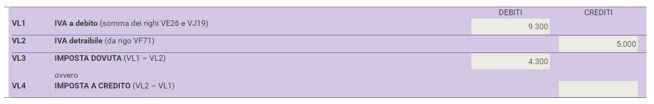

Supponiamo ad esempio che dal calcolo della Dichiarazione annuale IVA emerga un’imposta dovuta pari a €4.300:

Nell’anno il contribuente ha effettuato versamenti solo per €2.300.

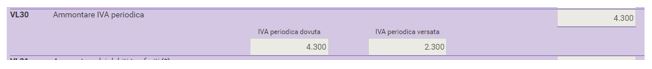

In questo caso andremo a compilare il rigo VL30 come di seguito indicato:

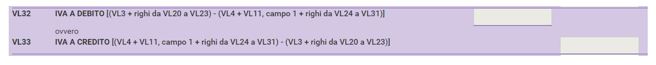

Poiché l’importo dell’IVA periodica dovuta è superiore all’IVA periodica versata nel campo Ammontare IVA periodica andrà indicato l’importo di €4.300.

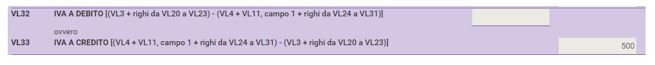

In questo modo nei righi VL32 e VL33 non sarà riportato alcun saldo a debito o a credito.

Si determinerà quindi un’imposta a debito o a credito solamente per i contribuenti trimestrali oppure per i contribuenti che effettuano un ricalcolo dell’IVA che è stata determinata provvisoriamente nel corso dell’esercizio (es. pro-rata, ventilazione, ecc.).

Compilazione del rigo VL30 in caso di versamenti periodici superiori all’importo dovuto

Eventuali versamenti in eccesso effettuati potranno essere recuperati in sede di presentazione della Dichiarazione IVA annuale solamente se si è provveduto puntualmente al pagamento di tutti i debiti emergenti dalle liquidazioni periodiche.

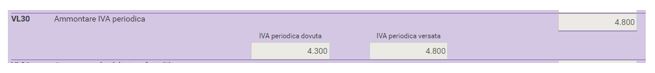

In questo caso l’importo del campo IVA periodica versata risulterà superiore all’IVA dovuta:

come conseguenza nel rigo VL33 si genererà un credito che potrà poi essere utilizzato in compensazione (utilizzando il tributo 6099) oppure chiesto a rimborso.

Se nel corso del periodo d’imposta il contribuente ha omesso di effettuare alcuni versamenti periodici ma in altri periodi ha effettuato dei versamenti in eccesso non sarà possibile recuperare interamente l’IVA versata in eccedenza in sede di presentazione della Dichiarazione IVA. Si attendono ancora chiarimenti da parte dell’Agenzia delle Entrate ma è probabile che in questi casi, come vengono trasmessi avvisi di irregolarità per versamenti parzialmente o totalmente omessi, verranno inviate anche comunicazioni per riconoscere i versamenti effettuati in eccesso.

Saldo liquidazione periodica inferiore al minimo (€25,82)

Se il saldo di una liquidazione IVA periodica è inferiore a €25,82, il versamento potrà essere effettuato insieme al debito IVA del primo periodo successivo avente un importo superiore al minimo.

In sede di compilazione della Dichiarazione IVA occorrerà prestare attenzione a non considerare nella somma da indicare nel campo IVA periodica dovuta, gli importi indicati nella colonna 1 del rigo VP14 ma non versati in quanto non superiori ad €25,82.

Giulia Bianchet – Centro Studi CGN