Come vengono dedotte le spese relative all’attività professionale? Quali sono le scritture in partita doppia che dovrà eseguire il professionista per le registrazioni delle retribuzioni dei dipendenti? Rispondiamo a queste domande anche attraverso un esempio pratico.

Secondo quanto stabilito dall’art. 54 del TUIR le spese relative all’attività professionale sono deducibili dal reddito nel periodo d’imposta nel quale sono sostenute (principio di cassa).

La deducibilità delle spese è vincolata al rispetto di tre requisiti:

- effettività: possesso della documentazione probatoria atta a certificare il sostenimento della spesa;

- inerenza: diretta strumentalità del costo, ed eventuali oneri accessori, all’attività svolta;

- coerenza: adeguatezza e proporzionalità della spesa in termini quantitativi e funzionali all’attività.

Secondo il principio di cassa risulteranno quindi deducibili dal reddito professionale le spese sostenute per prestazioni di lavoro, per il loro intero ammontare, sia per dipendenti che per collaboratori. In particolare:

- le retribuzioni erogate ai dipendenti (sia in denaro che in natura) e i compensi corrisposti ai collaboratori, al lordo delle ritenute e dei contributi previdenziali e assistenziali;

- le quote TFR pagate nell’anno (compresi acconti e anticipazioni) per la parte non accantonata in precedenza.

Vi sono poi altre tipologie di spesa che, in deroga al principio di cassa, sono deducibili dal reddito di lavoro autonomo professionale per competenza. Tra queste, in riferimento ai costi dei dipendenti per professionisti, assumono particolare rilievo le quote TFR accantonate nell’anno per lavoro dipendente.

Ci si chiede ora se le retribuzioni pagate nel mese di dicembre, per le quali si verseranno le ritenute al 16 gennaio dell’anno successivo, vadano dedotte al lordo o al netto delle ritenute.

In sede di dichiarazione dei Redditi questa tipologia di spesa andrà indicata nel quadro RE, più precisamente al rigo RE11 – Spese per prestazioni di lavoro dipendente e assimilato. All’interno delle istruzioni per la compilazione del modello, al suddetto rigo va indicato, tra le altre spese, anche “L’ammontare complessivo di quanto corrisposto a titolo di retribuzione al lordo dei contributi assistenziali e previdenziali (compresi i contributi versati alla gestione separata dell’INPS) a carico del dipendente e del datore di lavoro nonché delle ritenute fiscali”.

Risulta quindi ragionevole pensare che, se il pagamento delle retribuzioni avviene entro il 31/12 dell’anno in corso, o comunque entro il dodicesimo giorno del mese successivo (principio di cassa allargata ex art. 51 c. 1 del TUIR), l’importo sia deducibile dal reddito anche se le ritenute vengono pagate al 16 gennaio.

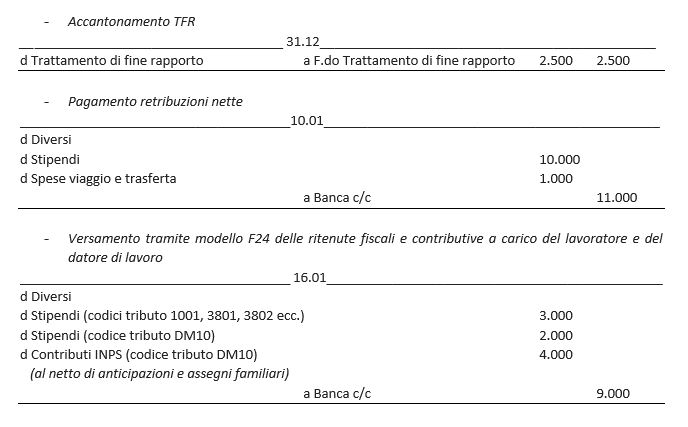

Analizziamo ora quali scritture in partita doppia dovrà eseguire il professionista per le registrazioni delle retribuzioni dei dipendenti.

Ipotizziamo che il professionista Rossi Mario debba registrare il compenso dei propri dipendenti relativo al mese di dicembre e pagato il 10 gennaio così composto:

- 15.000 € stipendi, di cui:

- 10.000 € pagato a dipendenti;

- 3.000 € versati all’Erario per ritenute a titolo d’acconto IRPEF;

- 2.000 € versati all’INPS per i contributi a carico dei dipendenti;

- 1.000 € Rimborsi spese viaggio a dipendenti;

- 4.000 € Contributi INPS a carico del professionista.

A fine anno è stato inoltre accantonato un importo pari a 2.500 € al Fondo trattamento di fine rapporto.

Contabilmente andranno eseguite le seguenti registrazioni contabili:

Walter Becciu – Centro Studi CGN