L’Agenzia delle entrate, con provvedimento n. 10664 del 15 gennaio 2019, ha approvato e pubblicato la versione definitiva del modello CU 2019 e delle relative istruzioni. Chiariamo chi è obbligato al rilascio e alla trasmissione, quali sono le scadenze e quali sono le novità.

Cos’è la Certificazione Unica 2019?

La Certificazione Unica – CU – è il “nuovo” documento ufficiale che indica i redditi percepiti da un lavoratore nel corso dell’anno precedente, che ha sostituito, ormai da cinque anni, il “vecchio modello CUD”, per attestare il percepimento dei redditi da parte del lavoratore dipendente, del pensionato o del lavoratore autonomo.

Il modello CUD (Certificazione unica dei redditi), veniva rilasciato solo ai dipendenti o pensionati, e solo dopo all’entrata in vigore della nuova CU (Certificazione Unica), è stato possibile, con un unico modello, attestare i redditi diversi e, nei confronti dei lavoratori autonomi, i compensi ricevuti dai committenti.

Chi è obbligato al rilascio e alla trasmissione della Certificazione Unica?

L’adempimento riguarda i sostituti d’imposta, tenuti a mettere a disposizione dei contribuenti interessati, il modello riepilogativo (CU) dei dati fiscali e previdenziali relativi ai redditi di lavoro dipendente, equiparati e assimilati, e di lavoro autonomo, provvigioni e redditi diversi, percepiti nell’anno d’imposta 2018.

Quali scadenze devono essere rispettate per il rilascio della Certificazione Unica?

Anche per l’anno 2019, sono state confermate le tre diverse scadenze.

La Certificazione Unica, va rilasciata al percettore delle somme, utilizzando il modello “sintetico” entro il 01.04.2019, essendo domenica il 31.03.2019. La trasmissione all’Agenzia delle Entrate, deve essere effettuata entro il 07.03.2019 per le Certificazioni Uniche che contengono redditi che vanno a confluire nel modello 730 precompilato, mentre per le certificazioni che contengono esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione precompilata di cui all’art. 1 D.Lgs. 21.11.2014, n.175, la trasmissione può avvenire entro il termine di presentazione della dichiarazione dei sostituti d’imposta.

Quali sono le novità della Certificazione Unica 2019?

Le principali novità riguardano soprattutto, i redditi di lavoro dipendente, assimilati ed assistenza fiscale.

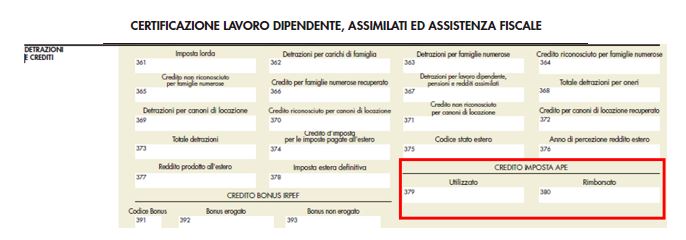

Nel riquadro “Detrazioni e crediti” sono stati inseriti i campi 379 e 380 per l’indicazione del credito riconosciuto dall’Inps a fronte del pagamento degli interessi e del premio sul rischio di premorienza maturati sull’anticipo finanziario a garanzia pensionistica (Ape). A riguardo ricordiamo che quanto indicato al punto 379 deve essere riportato nel rigo G14 del Modello 730/2019 o nel rigo CR18 del Modello Redditi PF 2019.

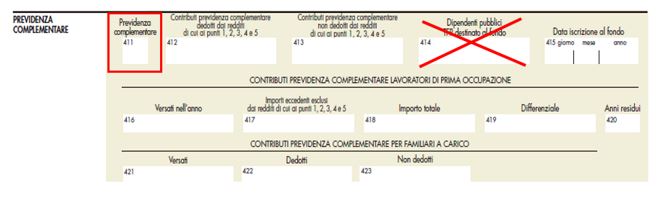

Nella sezione “Previdenza complementare” destinata all’indicazione dei dati relativi alla previdenza complementare, al punto 411 è stato soppresso il codice 4, che veniva utilizzato per i dipendenti pubblici iscritti a forme pensionistiche loro destinate, e di conseguenza, è stato anche eliminato il punto 414 utilizzato per l’inserimento dell’importo del TFR destinato al relativo fondo.

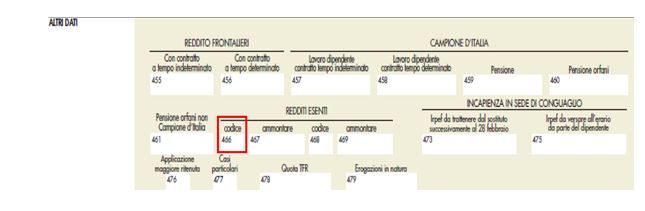

Nella sezione “Altri dati”, destinata all’indicazione dei redditi di lavoro dipendente di soggetti che rientrano in Italia, al punto 466 è stato eliminato il codice 2 che riguardava la fruizione in dichiarazione dell’agevolazione spettante ai lavoratori dipendenti che rientravano in Italia dell’estero.

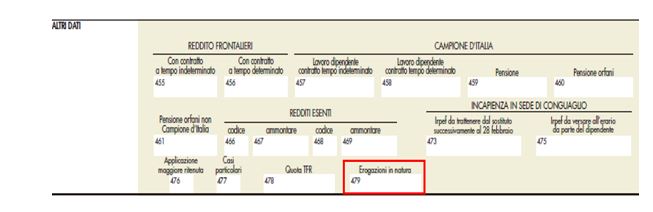

Sempre nella sezione “Altri dati” è stato aggiunto il punto 479, in cui indicare la quota di erogazioni in natura e dei compensi in natura comunque erogati indipendentemente dal loro ammontare per i quali la norma ha previsto la non concorrenza alla formazione del reddito se di importo non superiore o uguale a € 258,23. Nella Certificazione dello scorso anno, il valore delle erogazioni veniva indicato solo nelle annotazioni, con il codice “AH”.

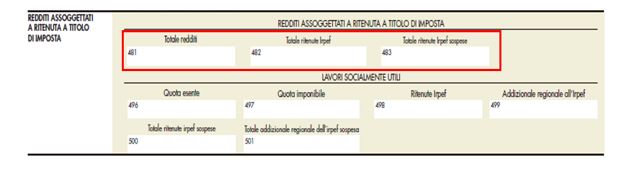

Le somme percepite come rendita integrativa temporanea (RITA) anticipata, previa opzione in dichiarazione del contribuente possono essere assoggettate a tassazione ordinaria in luogo di quella sostitutiva applicata dal soggetto erogatore. Nei punti da 481 a 483 vanno indicati gli importi complessivi dei redditi assoggettati a ritenuta a titolo d’imposta e le relative ritenute operate e sospese.

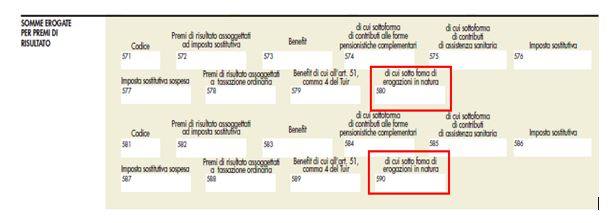

La sezione del premo di risultato detassabile è stata integrata dei nuovi campi 580 e 590, nei quali il datore di lavoro dovrà specificare l’ammontare delle “erogazioni in natura” ex art.51, c.3 del Tuir corrisposte in sostituzione del premio monetario, non assoggettate ad imposta e quindi già incluse nei punti 573 e 583 se non eccedenti la soglia dei 258 euro, o tassate ordinariamente se di importo superiore.

La novità relativa alla certificazione dei redditi di lavoro autonomo, provvigioni e redditi diversi riguarda la sezione “Dati fiscali”, dove al punto 6 “Codice” è stato eliminato il codice 2 che veniva utilizzato nel caso di somme escluse dalla formazione del reddito imponibile, spettante ai lavoratori dipendenti che rientravano in Italia dall’estero.

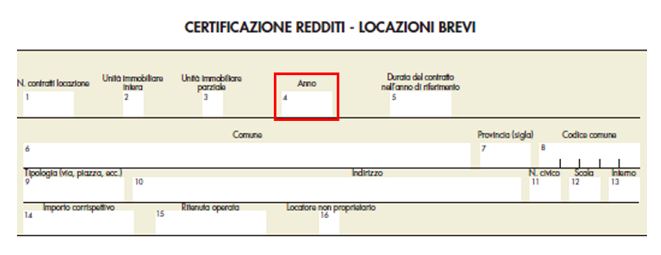

Per la parte della certificazione che riguarda le “Locazioni brevi” le novità di compilazione, attengono alla casella 4 “Anno” che l’anno scorso veniva barrata se il contratto prevedeva un periodo di locazione ricompreso nel 2018, mentre nella certificazione di quest’anno occorre riportare l’anno relativo al periodo di locazione che si sta indicando.

Anita Ervoni – Centro Studi CGN