La detrazione dei canoni di locazione per gli studenti universitari spetta anche per i residenti in Comuni montani o disagiati ma, per poter beneficiare effettivamente della detrazione Irpef del 19%, è necessario rispettare precisi requisiti.

La detraibilità dalle imposte riguarda i canoni di locazione corrisposti da studenti universitari a seguito di contratti stipulati o rinnovati ai sensi della Legge n.431/1998 nonché contratti di ospitalità, atti di assegnazione in godimento o locazione stipulati con enti per il diritto allo studio, Università, collegi universitari legalmente riconosciuti, enti senza fine di lucro e cooperative.

Sono equiparati agli studenti universitari:

- i frequentanti gli istituti tecnici superiori, scuola di formazione che si interpone tra l’istruzione secondaria e l’Università;

- gli iscritti presso i Conservatori di musica e gli Istituti musicali pareggiati.

Ai fini della detrazione non rileva il tipo di facoltà o corso universitario frequentato né la natura pubblica o privata dell’Università.

L’agevolazione in commento prevede il rispetto dei seguenti requisiti:

- la sede dell’Università deve essere ubicata in un Comune distante almeno 100 chilometri da quello di residenza dello studente. Ai fini del calcolo della distanza, è necessario considerare la distanza chilometrica più breve in base ad una qualsiasi delle vie di comunicazione tra il Comune di residenza e quello in cui ha sede l’Università. Il contribuente avrà diritto alla detrazione se almeno uno di tali collegamenti risulta pari o superiore a 100 chilometri (circolare n. 34/E del 2008);

- il Comune di residenza dello studente deve appartenere ad una Provincia diversa da quella in cui è situata l’Università;

- l’alloggio deve essere situato nello stesso Comune in cui ha sede l’Università o in un Comune limitrofo.

Con riferimento alla distanza chilometrica la circolare 7/E del 2018 ha precisato che “nei casi in cui nel Comune non sia presente una linea ferroviaria, il percorso più breve da considerare può essere rappresentato dal collegamento stradale o dal collegamento misto (stradale e ferroviario). In particolare, nel caso in cui la linea ferroviaria da sola non consenta un collegamento tra il Comune di residenza e quello dell’Università, la distanza tra i due Comuni può essere misurata sommando il percorso ferroviario e quello stradale, considerando per entrambi quello più breve”.

Il requisito della distanza risulta modificato limitatamente ai periodi di imposta in corso al 31 dicembre 2017 e al 31 dicembre 2018, prevedendo che:

- l’Università sia ubicata in un Comune distante da quello di residenza almeno 50 km per gli studenti residenti in zone montane o svantaggiate;

- il Comune di residenza dello studente sia appartenente alla medesima Provincia del Comune ove è ubicata l’Università.

La questione dell’identificazione delle zone montane e svantaggiate è stata oggetto dell’interpello n. 19 del 2 ottobre 2018, che ha dato la possibilità all’Agenzia delle Entrate di chiarire che:

- in assenza di una esplicita definizione contenuta nella normativa fiscale e in assenza di un rinvio espresso a specifiche disposizioni che ne consentano l’individuazione, per l’individuazione dei Comuni montani occorre far riferimento all’elenco allegato alla Circolare n. 9 del 14 giugno 1993, concernente “Imposta comunale sugli immobili (ICI). Decreto legislativo n. 504 del 30 dicembre 1992 – Esenzione di cui all’articolo 7, lettera h) – Terreni agricoli ricadenti in aree montane o di collina delimitate ai sensi dell’articolo 15 della Legge 27 dicembre 1977, n. 984”, pubblicata nel supplemento ordinario alla Gazzetta Ufficiale, n. 141 del 18 giugno 1993 – Serie generale, n. 53;

- le zone disagiate sono individuate in ragione di specifiche situazioni di disagio che devono essere valutate sulla base di criteri oggettivi.

Sull’argomento i tecnici del Fisco precisano che la corretta qualificazione dei Comuni montani o disagiati implica delle valutazioni di natura tecnica non di competenza dell’Agenzia e, in ragione di ciò, è stato ritenuto opportuno formulare un parere al Ministero delle Infrastrutture e dei Trasporti per stabilire la corretta individuazione delle predette zone. Sulla base della risposta che fornirà il MIT, in caso di una differente qualificazione dei Comuni montani o disagiati, la stessa Agenzia ne darà notizia.

Ai fini della detrazione e per completare l’argomento si evidenzia che:

- il contratto di locazione deve essere regolarmente registrato presso l’Agenzia delle Entrate;

- la detrazione riguarda esclusivamente il canone di locazione con esclusione delle somme versate a titolo di intermediazione, deposito cauzionale, spese condominiali, riscaldamento anche risultanti nel canone di locazione;

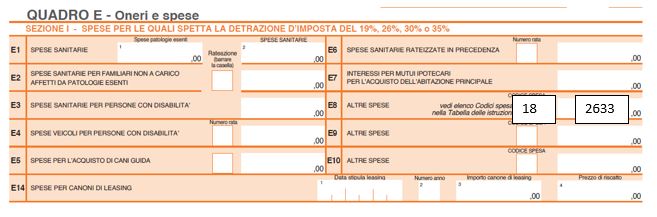

- la detrazione spetta nella misura del 19% su un ammontare di spesa non superiore a633,00 euro e deve essere rapportato alla percentuale di titolarità del contratto, se lo stesso risulta cointestato tra più soggetti, indipendentemente dal fatto che i conduttori posseggano tutti i requisiti per usufruire della detrazione;

- la detrazione compete anche nel caso in cui il contratto di locazione sia stato stipulato dal genitore che sostiene la spesa, purché il figlio si trovi nelle condizioni per usufruire dell’agevolazione in oggetto;

- in presenza di due figli universitari titolari di due distinti contratti di locazione, fiscalmente a carico di entrambi i genitori, ognuno dei genitori potrà beneficiare della detrazione sull’importo massimo di 2.633 euro;

- l’importo di 2.633 euro costituisce il limite complessivo di spesa di cui può usufruire ciascun contribuente anche se ci si riferisce a più contratti intestati a più di un figlio.

Nel nuovo modello 730/2019 la spesa sostenuta va indicata nel quadro E, sezione I, tra le spese che beneficiano della detrazione d’imposta, utilizzando i righi da E8 a E10, indicando nella casella “codice spesa” il codice “18”:

Nicolò Cipriani – Centro Studi CGN