Detrazioni spettanti per tanti ma non più per tutti a seguito della legge di bilancio, che, salvo alcune eccezioni, ha previsto la parametrazione in ragione del reddito complessivo degli oneri detraibili di cui all’art. 15 del TUIR.

In particolare, i richiamati oneri daranno luogo a una detrazione:

- per l’intero importo della spesa sostenuta, nel caso in cui il reddito complessivo non ecceda 120.000 euro;

- per la parte corrispondente al rapporto tra l’importo di 240.000 euro, diminuito del reddito complessivo, e 120.000 euro, qualora il reddito complessivo superi i 120.000 euro fino a 240.000 euro;

- pari a zero della spesa sostenuta nel caso in cui il reddito complessivo sia superiore a 240.000 euro.

Non tutte le spese che danno diritto alle detrazioni saranno coinvolte dal nuovo meccanismo di parametrazione. Restano esclusi:

- gli oneri di cui al comma 1, lett. a) e b) e comma 1-ter dell’art. 15 del TUIR, vale a dire:

- interessi passivi su prestiti e mutui agrari;

- interessi passivi di mutui ipotecari per l’acquisto dell’abitazione principale;

- interessi per mutui ipotecari per la costruzione e ristrutturazione dell’abitazione principale;

- le spese sanitarie di cui al comma 1 lett. c) dell’art. 15 del TUIR;

- le altre detrazioni non disciplinate dall’art. 15 del TUIR (es. recupero edilizio, riqualificazione energetica).

Ai fini della parametrazione in esame, il reddito complessivo è assunto al netto del reddito dell’unità immobiliare adibita ad abitazione principale e di quello delle relative pertinenze di cui all’art. 10 comma. 3-bis del TUIR.

Si deve, invece, tenere conto:

- del reddito assoggettato al regime forfetario per gli autonomi ex L. 190/2014 con le successive modifiche fino all’ultima rivisitazione contenuta nell’ultima legge di bilancio per il 2020;

- dei redditi dei fabbricati assoggettati alla cedolare secca sulle locazioni (ai sensi dell’art. 3 co. 7 del D.Lgs. 23/2011).

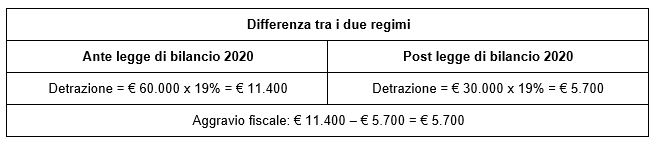

Per verificare l’impatto della nuova normativa si consideri il seguente esempio: una persona fisica, con reddito complessivo di 180.000 euro, ha sostenuto oneri detraibili assoggettati al nuovo meccanismo (spese funebri, frequenza scolastica, erogazioni liberali in favore di istituti scolastici) per un ammontare di euro 60.000. La detrazione IRPEF del 19% spetta su 30.000 euro, determinati secondo la formula:

60.000,00 × (240.000,00 – 180.000,00)/120.000,00

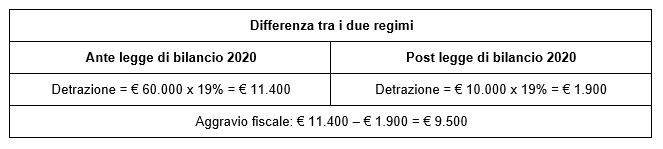

Con un reddito di 220.000 euro, invece, la stessa detrazione spetta su 10.000 euro, determinati come segue:

60.000,00 × (240.000,00 – 220.000,00)/120.000,00

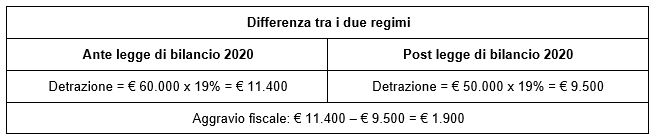

Con un reddito di 140.000 euro, invece, la stessa detrazione spetta su 50.000 euro, determinati come segue:

60.000,00 × (240.000,00 – 140.000,00)/120.000,00

Nicolò Cipriani – Centro Studi CGN