Le spese relative ai canoni di locazione per alloggi adibiti ad abitazione principale risultano detraibili in misura forfetaria, graduata in relazione all’ammontare del reddito complessivo percepito durante l’anno, ai sensi dell’art. 16 comma del TUIR, di cui al D.P.R. 22 dicembre 1986, n. 917. Scopriamo come funziona e chi può usufruire dell’agevolazione.

Ai fini della detrazione, è necessario soddisfare due requisiti fondamentali, ossia:

- essere intestatario di un contratto di locazione regolarmente registrato;

- adibire ad abitazione principale l’unità immobiliare locata nella quale il contribuente o i suoi familiari dimorano abitualmente (non è necessario trasferire la propria residenza).

I contratti di locazione per cui è possibile ottenere il rimborso Irpef delle spese effettuate sono i seguenti:

- a canone libero stipulato ai sensi della legge n. 431/1998;

- a canone convenzionale (cedolare secca) stipulato ai sensi dell’art. 2, comma 3 e dell’art. 4, commi 2 e 3, della legge n. 431/1998;

- stipulati da giovani di età compresa tra i 20 ed i 30 anni ai sensi della legge n. 431/1998;

- stipulati dai lavoratori dipendenti in occasione di trasferimenti per motivi di lavoro.

A partire dal 01/01/2017, non è possibile beneficiare della detrazione per i titolari di contratti di locazione di alloggi sociali, c.d. case popolari, adibiti ad abitazione principale.

Per di più, la detrazione è incompatibile con qualsiasi contributo, anche integrativo, che sollevi il contribuente dall’effettivo carico del canone.

Le detrazioni non sono cumulabili, ma il contribuente ha la facoltà di scegliere quella a lui più favorevole. Se, invece, nel corso dell’anno il contribuente si trova in situazioni diverse, è possibile applicare per i distinti periodi di tempo le varie detrazioni ma il numero complessivo di giorni indicato non può essere superiore a 365.

Se il contratto di locazione è intestato a più soggetti, la detrazione per i canoni di locazione deve essere ripartita “pro quota” tra gli aventi diritto, facendo riferimento al proprio reddito complessivo.

La detrazione per canoni di locazione è calcolata in base al reddito complessivo. Se il rimborso spettante è superiore all’imposta dovuta dal contribuente, verrà riconosciuto un credito pari alla detrazione che non ha trovato capienza nell’Irpef.

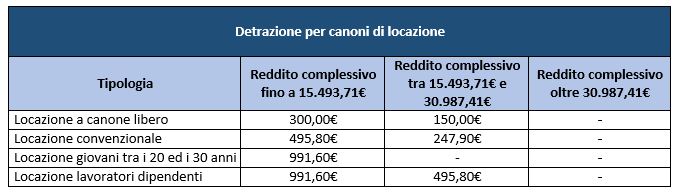

Vediamo insieme nel dettaglio le quattro casistiche di detrazione dei canoni di locazione. Innanzitutto, per ogni tipologia, il rimborso è stabilito in misura forfetaria, rapportato al numero dei giorni nei quali l’unità immobiliare è stata adibita ad abitazione principale, e sulla base del reddito complessivo:

-

Detrazione in caso di locazione a canone libero

La detrazione, identificata dal rigo E71, codice 1 del modello 730/2020, può essere fruita se il contratto di locazione è stato stipulato o rinnovato:

- ai sensi della legge n. 431/1998;

- ai sensi di precedenti normative ed automaticamente prorogato per gli anni successivi.

-

Detrazione in caso di locazione a canone concordato (cedolare secca)

La detrazione, di cui al rigo E71, codice 2, può essere fruita se il contratto di locazione è stato stipulato o rinnovato:

- ai sensi dell’ 2, comma 3, della legge n. 431/1998;

- ai sensi dell’ 4, commi 2 e 3, della legge n. 431/1998.

Trattasi di contratti stipulati in base ad accordi locali tra organizzazioni della proprietà edilizia e organizzazioni dei conduttori, solitamente della durata di tre anni rinnovabili per altri due (3 + 2), nei quali si fa espresso riferimento a limiti di canoni compresi in parametri riferiti al tipo di immobile e all’ubicazione.

La detrazione non può essere riconosciuta per i contratti di locazione intervenuti tra enti pubblici e contraenti privati.

-

Detrazione per giovani

La detrazione può essere fruita dai giovani di età compresa tra i 20 e di 30 anni se il contratto di locazione è stato stipulato o rinnovato ai sensi della legge n. 431/1998 e compete per i primi 3 anni dalla stipula del contratto. Tuttavia, spetta soltanto nel caso in cui l’abitazione affittata sia diversa da quella dei genitori o affidatari.

Nel caso in cui il contratto di locazione sia stipulato da più conduttori e solo uno abbia i requisiti di età previsti dalla norma, solo quest’ultimo può fruire della detrazione in esame per la sua quota.

Il requisito dell’età è sodisfatto anche se ricorre per una parte del periodo d’imposta per il quale si intende fruire dell’agevolazione.

L’avente diritto compilerà il 730/2020 inserendo il codice 3 al rigo E71.

-

Detrazione per lavoratori dipendenti che trasferiscono la residenza per motivi di lavoro

Ai lavoratori dipendenti che hanno trasferito la propria residenza nel comune in cui è ubicato il luogo di lavoro o in uno di quello limitrofi spetta, a determinate condizioni, una detrazione in misura forfetaria, rapportata al numero dei giorni nei quali l’unità immobiliare è stata adibita ad abitazione principale, come riportato in tabella. Nel caso specifico andrà compilato il rigo E72.

I requisiti necessari per poter fruire della detrazione sono:

- il contribuente deve essere titolare di un contratto di locazione regolarmente registrato, che può essere di qualunque tipo, per una unità immobiliare adibita ad abitazione principale;

- il contribuente deve essere un lavoratore dipendente (sono esclusi i percettori di redditi assimilati);

- il nuovo comune di residenza deve distare dal vecchio almeno 100 chilometri e, comunque, deve essere situato al di fuori della propria regione.

La detrazione può essere fruita solo nei primi 3 anni dal trasferimento della residenza. La variazione del solo domicilio non è quindi sufficiente ai fini fiscali.

Vediamo insieme alcuni esempi.

- In caso di contratto di locazione stipulato da due persone, una sola delle quali capiente, quest’ultima può beneficiare della detrazione d’imposta per l’intero importo?

Purtroppo no. Il contribuente con capienza Irpef non può beneficiare della detrazione per l’intero importo, in quanto la detrazione deve essere ripartita “pro quota”. Al contribuente incapiente verrà invece riconosciuto un credito di ammontare pari alla quota di detrazione che non ha trovato capienza.

- Un contribuente ha presentato la domanda di contributo a sostegno dei canoni di locazione pagati nell’anno precedente, per ridurre la spesa sostenuta per l’affitto della propria abitazione. Quest’ultimo può beneficiare della detrazione d’imposta per canoni di locazione?

No, il contribuente non può beneficiare della detrazione nella dichiarazione dei redditi, in quanto la detrazione non è compatibile con qualsiasi contributo.

- In caso di contratto di locazione stipulato dalla moglie (fiscalmente a carico del coniuge) che non percepisce il reddito, il coniuge (marito) può beneficiare della detrazione d’imposta?

No, il contribuente (marito) non può beneficiare della detrazione nella propria dichiarazione dei redditi, in quanto la detrazione non spetta se il titolare del contratto è un familiare a carico.

- Nel mese di maggio 2019, il contribuente Andrea (25 anni) ha stipulato un contratto di locazione ad uso abitativo transitorio ai sensi della legge n. 431/1998 (motivi di lavoro stagionale) per un periodo di 4 mesi, in un comune distante più di 100 km e comunque in una regione diversa dalla sua residenza. Si specifica che Andrea ha trasferito la propria residenza. Il contribuente Andrea potrà fruire della detrazione d’imposta per canoni di locazione?

Sì, il contribuente può beneficiare della detrazione per lavoratori dipendenti, in quanto, ha trasferito la propria residenza.

Petra Manakova – Centro Studi CGN