Attribuzione e ri-attribuzione: è questo l’esercizio contabile che ogni anno i soci si accingono a gestire per ottimizzare le imposte dovute compensandole con le ritenute, e ri-attribuendo l’eccedenza alla società/studio associato al fine di smobilizzare in tempi brevi il credito residuo. Chiariamo l’iter logico da seguire.

È noto che nelle società di persone (società semplici, SNC e SAS), associazioni professionali ed enti assimilati, l’imputazione del reddito ai soci e agli associati avviene in ragione dell’art. 5 dl TUIR secondo il principio della trasparenza. Tali enti non sono soggetti all’IRPEF e il reddito prodotto è imputato ai singoli soci o associati indipendentemente dalla percezione e proporzionalmente alla quota di partecipazione agli utili. Il reddito attribuito al singolo socio/associato concorre alla formazione del reddito complessivo aggiungendosi a tutti gli altri redditi di diversa natura dallo stesso prodotti. Oltre alla quota di reddito, la società/associazione deve trasferire ai soci/associati anche le ritenute d’acconto subite, gli eventuali crediti e le detrazioni spettanti. Le società di capitali, invece, anche se in trasparenza, non possono beneficiare di tale meccanismo di riattribuzione. Le ritenute subite dalle Srl che hanno optato per il regime della trasparenza fiscale devono essere utilizzate dai soci, senza possibilità di restituzione alla Srl trasparente (Risoluzione n. 99/E/2011).

A seguito dell’attribuzione al socio/associato delle ritenute d’acconto subite dalla società può accadere:

- che il socio utilizzi tali ritenute per pagare il proprio debito IRPEF (riducendo così la somma che deve all’Erario);

- oppure che, a fronte delle ritenute ricevute, il socio medesimo maturi un credito IRPEF, non trovando tali ritenute capienza nelle imposte dovute da quest’ultimo.

La circolare n. 56/E del 23 dicembre 2009 dell’Agenzia delle Entrate prevede la possibilità di ri-attribuire le ritenute alla società, che potrà utilizzarle in compensazioni con altre imposte o contributi. In particolare viene stabilito che “… i soci o associati alle società ed associazioni di cui all’articolo 5 del TUIR possano acconsentire in maniera espressa a che le ritenute che residuano, una volta operato lo scomputo dal loro debito IRPEF, siano utilizzate dalla società o associazione, sicché il credito ad esse relativo, inevitabilmente maturato dalla società o associazione per assenza di imposta a debito, possa essere dalle stesse utilizzato in compensazione per i pagamenti di altre imposte e contributi attraverso il modello F24”.

L’operazione di attribuzione/riattribuzione è possibile con il preventivo assenso dei soci/associati tenendo presente che il consenso:

- può essere formalizzato anche nel corso del medesimo periodo di imposta in cui materialmente avviene l’imputazione;

- deve essere espresso con atto avente data certa (es. scrittura privata autenticata) o previsto nello stesso atto costitutivo della società/associazione. È ammessa la comunicazione tramite PEC e la raccomandata in plico senza busta;

- può riguardare in maniera specifica le ritenute di un determinato periodo di imposta. In tal caso ogni qualvolta se ne intenda fruire occorre manifestare la volontà;

- può riferirsi alle ritenute maturate durante la vita dell’ente. In tal caso la volontà manifestata esplicherà i suoi effetti fino a revoca;

- può riguardare l’attribuzione dell’intero ammontare o solo una parte delle ritenute subite in un periodo d’imposta.

L’operazione di attribuzione e riattribuzione delle ritenute consente di smobilizzare immediatamente l’eccedenza IRPEF in capo al singolo socio e allo stesso tempo permette alla società di utilizzare un credito in compensazione con altri tributi.

Da un punto di vista operativo:

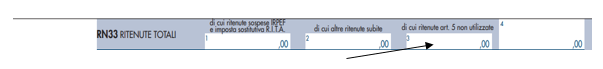

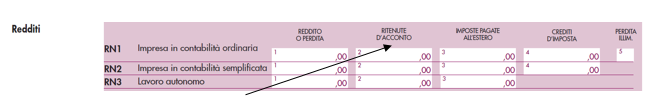

- Il singolo socio/associato, dopo aver azzerato la propria posizione IRPEF, esporrà il credito residuo da riattribuire alla società/associazione nel quadro RN del modello REDDITI/PF.

2. Al rigo RN1 (o RN2 o RN3) devono essere indicate tutte le ritenute da attribuire ai soci.

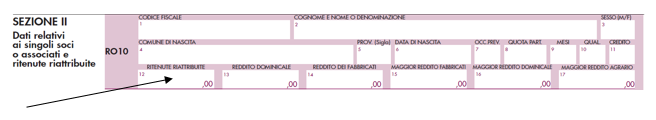

3. Nella dichiarazione della società, è necessario indicare, nel quadro RO, casella 12, in relazione al socio che intende effettuare la riattribuzione, l’importo delle ritenute riattribuite.

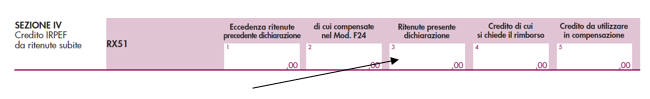

4. Il quadro RX del modello REDDITI/SP conterrà la somma delle ritenute riattribuite alla società/associazione.

Il credito potrà essere utilizzato dalla società mediante F24 avvalendosi del codice tributo 6830. Per utilizzare crediti in compensazione in misura superiore a 5.000 euro, è necessario presentare la dichiarazione dei redditi con il visto di conformità. L’utilizzo può avvenire dal 10° giorno successivo all’invio.

Nicolò Cipriani – Centro Studi CGN