Il 16 marzo 2021 scade il termine per il versamento della tassa annuale di concessione governativa per la numerazione dei libri sociali obbligatori, da effettuare mediante modello F24 da parte delle società di capitali, società consortili e aziende speciali degli enti locali.

La tassa annuale sui libri sociali è disciplinata dal DPR del 26/10/1972, n. 641 e presenta le seguenti caratteristiche illustrate, tra le altre fonti secondarie, dalla circolare ministeriale del 3/5/1996, n.108:

- è unica e sostituisce tutte le tasse di concessione governativa che altrimenti sarebbero dovute per ognuna delle formalità di numerazione e bollatura eseguite nel corso dell’anno di riferimento;

- è valida anche per libri e registri sociali istituiti prima della scadenza del 16 marzo;

- è dovuta in misura fissa, quindi a prescindere dal numero dei libri o registri sociali e dal numero delle relative pagine;

- il parametro in base al quale è determinata la tassa è costituito dal “capitale o fondo di dotazione” della società al 1° gennaio dell’anno di riferimento;

- è deducibile nell’anno in cui viene pagata ai fini IRES e IRAP;

- è versata utilizzando il modello F24 con modalità telematica.

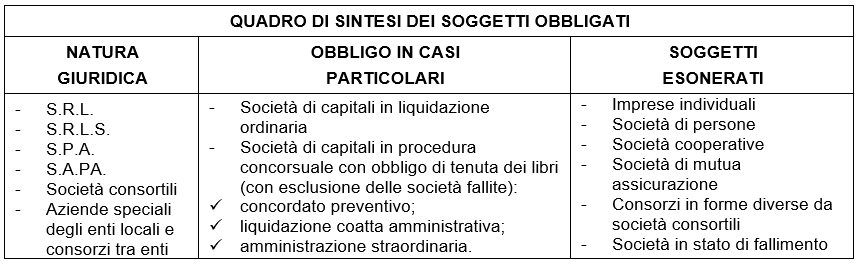

Dal punto di vista dei soggetti obbligati, il quadro di sintesi è il seguente:

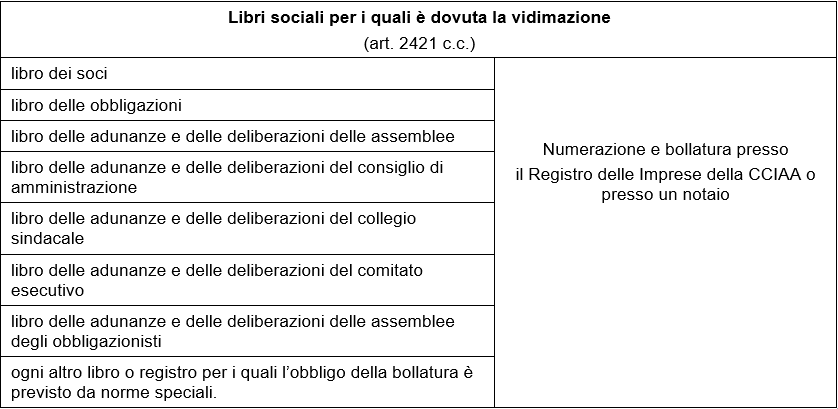

La tassa annuale “copre” la vidimazione dei seguenti libri sociali:

L’importo dovuto viene determinato in via forfettaria indipendentemente dal numero dei libri o pagine utilizzati durante l’anno secondo i seguenti parametri:

- Capitale sociale/ Fondo di dotazione al 01.2021 fino a € 516. 456,90, la tassa dovuta è pari a € 319,87;

- Capitale sociale/Fondo di dotazione al 01.2021 oltre € 516. 456,90, la tassa dovuta è pari a € 516,46.

In caso di trasferimento della sede sociale nella circoscrizione territoriale di competenza di un altro Ufficio dell’Agenzia delle Entrate, la società, dopo aver provveduto al versamento per l’anno di riferimento, non è tenuta ad effettuare un ulteriore versamento in quanto, a seguito del trasferimento, non è necessario effettuare una nuova vidimazione dei libri.

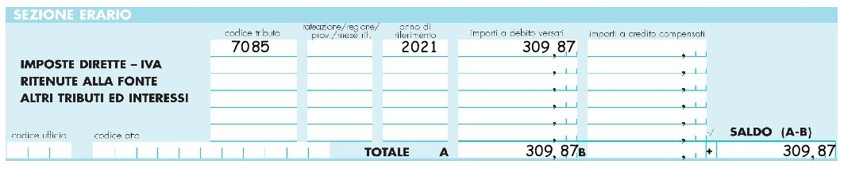

Il versamento va effettuato utilizzando il modello F24, codice tributo 7085, anno di riferimento 2021. È possibile compensare l’importo con eventuali crediti disponibili.

Per le società costituite dopo il primo gennaio 2021, il versamento della tassa annuale deve essere effettuato con bollettino di c/c postale n. 6007, intestato all’Agenzia delle Entrate, Centro operativo di Pescara.

L’eliminazione di una specifica sanzione per l’omesso/ritardato versamento della tassa annuale consente di poter affermare l’applicabilità della regola generale in materia di omesso versamento dei tributi di cui all’art. 13, comma 3, D.Lgs. n. 471/97, in base alla quale, a seguito delle modifiche apportate dal D.Lgs. n. 158/2015, dall’1.1.2016, la sanzione è pari a

- 30% dell’importo dovuto;

- 15% se il versamento è eseguito con ritardo non superiore a 90 giorni;

- 1% per ogni giorno di ritardo se il versamento è eseguito con ritardo non superiore a 15 giorni.

Si tratta, tuttavia, di una interpretazione non pacifica, in quanto contrasta con quanto sostenuto dall’Agenzia delle Entrate nonché da alcune Camere di Commercio, le quali indicano nei relativi siti Internet che la sanzione irrogabile alla violazione in esame è compresa tra il 100% e il 200% dell’importo dovuto (ex art. 9, c. 1, DPR n. 641/1972).

Nicolò Cipriani – Centro Studi CGN