Come sono disciplinati gli acquisti di beni e le prestazioni di servizi nei rapporti con soggetti UE ed Extra UE che operano tramite rappresentante fiscale/identificazione diretta? Ecco i chiarimenti.

Un fornitore estero può operare ai fini IVA in Italia tramite:

- stabile organizzazione;

- identificazione diretta (solo per soggetti passivi UE privi di stabile organizzazione in Italia)

- rappresentante fiscale.

Posto che, nel caso di acquisti di beni da soggetto estero con stabile organizzazione, l’operazione si configura ai fini IVA come un’operazione interna e come tale viene assoggetta ad IVA (per il soggetto passivo italiano è assimilabile ad un normale acquisto interno), di seguito schematizziamo le possibili casistiche e le relative procedure che il soggetto passivo italiano deve adottare per adempiere al nuovo esterometro nel caso di acquisti di beni/servizi da un soggetto estero con identificazione diretta/rappresentante fiscale in Italia.

Acquisti di beni e/o servizi da soggetto estero con identificazione diretta o con rappresentante fiscale (il cedente resta non residente)

A decorrere dal 1° luglio 2022 (DL 146/2021) tutti gli acquisti di beni e servizi effettuati da soggetti non residenti UE e/o Extra-Ue devono essere comunicati all’Agenzia delle Entrate attraverso nuove modalità, equiparabili a quelle relative alla fattura elettronica.

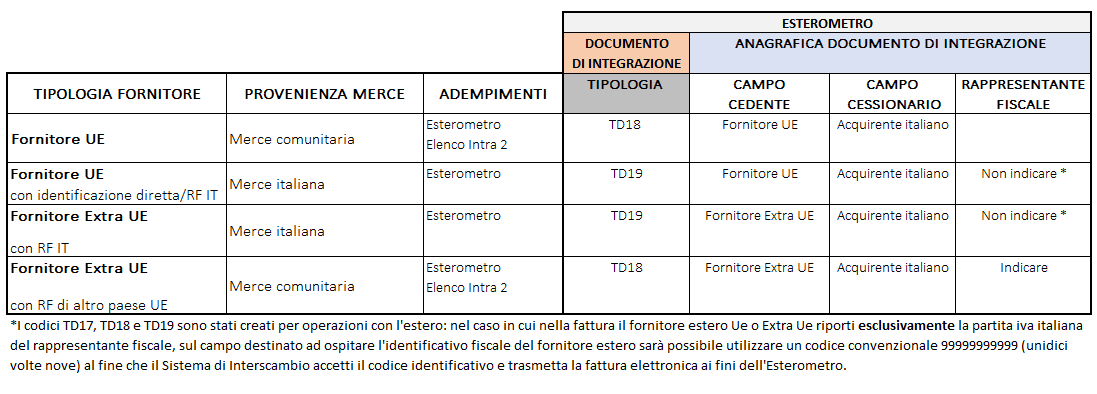

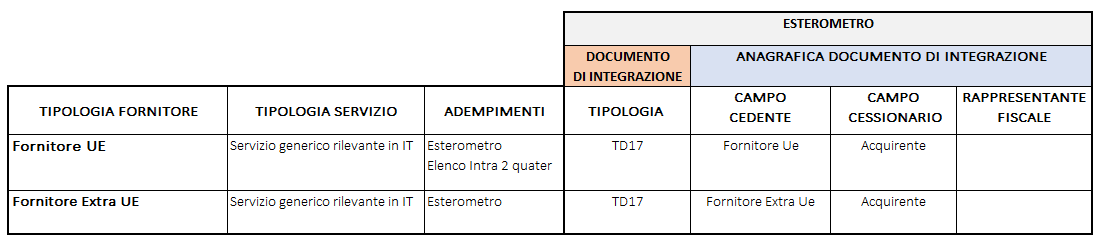

Per tale comunicazione dovranno essere utilizzate le seguenti tipologie di documenti:

- TD17: per l’acquisto di servizi da fornitore Ue ed extra-UE;

- TD18: per l’acquisto di beni da fornitore UE (o extra-UE identificato in altro paese UE);

- TD19: per acquisto di beni già presenti nel territorio nazionale da fornitore Ue e/o extra-UE (inclusi gli acquisti da San Marino e da Città del Vaticano e di beni che si trovano all’interno di un deposito IVA).

L’obbligo di invio dei TD17-TD18-TD19 vale solo ai fini dell’esterometro, tranne nel caso di acquisti da fornitore di San Marino, dove l’integrazione della fattura con modalità elettronica diventa obbligatoria ai fini IVA.

Ai fini IVA, l’assolvimento del meccanismo del reverse charge con integrazione della fattura di acquisto e/o emissione di autofattura e contestuale registrazione nei registri IVA può essere assolta anche in modalità analogica. L’Agenzia ricorda che l’esterometro non coincide con l’integrazione, sebbene con un unico adempimento si soddisfino entrambi.

Si ricorda che la tempistica entro la quale occorre inviare i TD17-TD18-TD19 è diversa e non sempre coincidente per entrambi gli adempimenti e che il ritardo nella trasmissione dell’esterometro espone solo all’applicazione della sua specifica sanzione (2 euro per ciascuna fattura fino a un massimo di 400 euro mensili) e non a quella prevista per il tardivo adempimento ai fini IVA (da un minimo di 500 euro).

Tabella – Adempimenti relativi ad acquisti di beni da soggetto estero con identificazione diretta o con rappresentante fiscale

Tabella – Adempimenti relativi ad acquisti di servizi da soggetto estero

Attenzione: come indicato nell’Allegato A delle specifiche tecniche alla fatturazione elettronica “qualora il C/P emetta una fattura riportante solamente la partita IVA italiana aperta tramite un rappresentante fiscale o identificazione diretta ai sensi dell’art. 35-ter del D.P.R. n. 633/72, il documento emesso non avrà rilevanza ai fini IVA (risoluzione n. 89/E del 25 agosto 2010).

Pertanto, qualora il C/P sia extra-UE, il C/C deve trasmettere un TD19 / TD17 (in caso di servizi) avente valore di autofattura indicando l’identificativo estero del C/P; qualora invece il C/P sia residente in un paese UE, il C/C deve trasmettere un TD19/ TD17 (in caso di servizi) avente valore di integrazione della fattura emessa tramite la posizione IVA estera avente rilevanza ai fini IVA indicando l’identificativo estero del C/P.”

Si precisa che la fattura ricevuta deve essere registrata in capo al fornitore estero e non è richiesta l’indicazione del rappresentante fiscale italiano.

Alcune casistiche operative particolari

1) Fattura emessa senza IVA dal solo rappresentante fiscale con partita IVA italiana

La fattura non è rilevante ai fini fiscali. In questo caso è opportuno richiedere la fattura corretta al fornitore estero; qualora ciò non sia possibile, è necessario ricorrere alla procedura di regolarizzazione prevista dalla Risoluzione Ag. Entrate 21/E del 20/02/15. Vale a dire, che qualora si riceva una fattura da soggetto estero con rappresentante fiscale senza l’indicazione della partita IVA estera ma con solo quella italiana del rappresentante fiscale, è necessario emettere autofattura TD19.

2) Fattura emessa da un soggetto estero Extra-Ue o UE ad un soggetto passivo italiano con applicazione dell’Iva: il soggetto passivo IVA italiano non è iscritto al Vies

In tale caso:

- la fattura è corretta ed occorre registrare il costo comprensivo dell’IVA estera;

- non si applica il meccanismo del reverse charge;

- non occorre inviare il Modello Intrastat;

- non ricorrono le condizioni per richiedere il rimborso IVA al fisco estero

- occorre predisporre esterometro solo se l’operazione è > 5.000 euro (trattandosi di operazioni non territorialmente rilevante in Italia).

3) Fattura estera emessa da soggetti esteri Extra-Ue e/o Ue arrivate allo SDI

In tal caso:

- occorre applicare ai fini IVA il meccanismo del reverse charge con integrazione della fattura se soggetto UE o autofattura se soggetto Extra Ue. Tale adempimento potrà essere svolto in modalità analogica oppure con l’invio di un documento xml di tipo TD17-TD18-TD19

- non ricorre nessun obbligo ai fini dell’ex Esterometro.

Anna Miracolo – Centro Studi CGN