È iniziata la campagna fiscale dei dichiarativi modello 730/2023 per l’anno 2022, che si chiuderà il 2 ottobre 2023, visto che il giorno preordinato, 30 settembre, cade di sabato e il 1° ottobre è domenica. Riepiloghiamo quali sono le principali tappe da ricordare.

È sempre consigliabile non attendere gli ultimi giorni per presentare la dichiarazione, in quanto le operazioni di conguaglio risentono dei termini di presentazione. A partire dal mese di luglio, infatti, il contribuente riceve la retribuzione con i rimborsi o con le trattenute delle somme dovute. La presentazione tempestiva consente di ottenere i rimborsi in tempi rapidi nonché una rateizzazione del debito più “comoda” perché consente di spalmare in più rate l’importo che emerge dalla redazione della dichiarazione.

A partire dal 2 maggio sono disponibili i dati della dichiarazione precompilata, che è possibile accettare o modificare a partire dall’11 maggio 2022. Il modello 730/2023 può essere presentato:

- direttamente all’Agenzia delle Entrate tramite l’area web personale,

- al centro di assistenza fiscale (Caf),

- ad un professionista abilitato,

- al sostituto d’imposta, qualora quest’ultimo abbia manifestato disponibilità a prestare assistenza fiscale.

Per ottimizzare le operazioni di conguaglio fiscale (rimborsi o trattenute), i termini per la presentazione del 730 all’Agenzia delle Entrate tramite Caf o sostituto d’imposta sono i seguenti:

- entro il 15 giugno, dovranno essere comunicati i risultati finali delle dichiarazioni presentate entro il 31 maggio;

- entro il 29 giugno, per i modelli 730 presentati dal primo al 20 giugno;

- entro il 23 luglio, che slitta a lunedì 24 luglio, per i modelli 730 presentati dal 21 giugno al 15 luglio;

- entro il 15 settembre, per i modelli 730 presentati dal 16 luglio al 31 agosto;

- entro il 2 ottobre 2023, per i modelli 730 presentati dal 1° settembre al 2 ottobre2023.

La rateizzazione delle imposte è ammessa in relazione ai debiti evidenziati a titolo di saldo dell’anno precedente e primo acconto dell’anno in corso per quanto concerne l’Irpef e relative addizionali, l’imposta sostitutiva denominata cedolare secca e acconto 20% sui redditi assoggettati a tassazione separata. A partire da luglio, in caso di rateazione dei versamenti di saldo e degli eventuali acconti, è trattenuta la prima rata. Le ulteriori rate, maggiorate dell’interesse dello 0,33% mensile, saranno trattenute dalle retribuzioni nei mesi successivi. Se la retribuzione è insufficiente per il pagamento delle imposte (o degli importi rateati) la parte residua, maggiorata dell’interesse nella misura dello 0,4% mensile, sarà trattenuta dalle retribuzioni dei mesi successivi.

Le somme dovute possono essere versate da un minimo di due ad un massimo di 5 rate mensili di ugual importo, con maggiorazione a titolo di interessi dello 0,33% mensile, entro il mese di novembre successivo alla presentazione della dichiarazione.

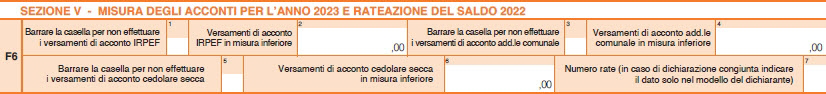

È possibile esercitare l’opzione indicando il numero delle rate da 2 a 5 nella casella 7 della sezione V del modello 730/2023.

Non è possibile rateizzare il secondo acconto in quanto quest’ultimo dovrà essere trattenuto e versato in unica soluzione sulla retribuzione di novembre. Entro il 10 ottobre, il contribuente comunica al sostituto d’imposta di non voler effettuare il secondo o unico acconto dell’Irpef o di volerlo fare in misura inferiore rispetto a quello indicato nel modello 730/3.

Le ultime scadenze che interessano il modello 730/2023 riguardano la possibilità di porre rimedio a errori e dimenticanze: entro il 25 ottobre 2023, il contribuente può presentare il modello 730 integrativo al Caf o agli altri professionisti abilitati. In seguito, entro il 10 novembre 2023, il CAF o gli altri professionisti abilitati consegneranno copia del modello 730 integrativo e del prospetto di liquidazione.

Nicolò Cipriani – Centro Studi CGN