L’agevolazione prima casa per i giovani fino a 36 anni di età è stata introdotta dal Decreto Sostegni bis ed è applicabile agli atti stipulati dal 26 maggio 2021 fino al 31 dicembre 2023 in virtù della doppia proroga contenuta nella legge di Bilancio per il 2022 (ex art.1, comma 151, L. 234/2021) seguita dal comma 297, art. 1, della legge di Bilancio 2023 (L. n. 197/2022).

Si tratta di un’agevolazione ai fini delle cd imposte d’atto che trova applicazione in occasione dell’acquisto della prima casa, in presenza delle seguenti condizioni previste nella Nota II-bis all’art. 1 della Tariffa, allegata al DPR 131/86:

- non essere titolare, esclusivo o in comunione col coniuge, di diritti di proprietà, usufrutto, uso e abitazione di altra casa di abitazione nel territorio del Comune dove si trova l’immobile oggetto di acquisto;

- non essere titolare, neppure per quote o in comunione legale, su tutto il territorio nazionale, di diritti di proprietà, uso, usufrutto, abitazione o nuda proprietà, su altra casa di abitazione acquistata, anche dal coniuge, usufruendo delle agevolazioni per l’acquisto della prima casa;

- l’immobile si trovi nel Comune in cui l’interessato abbia stabilito la propria residenza o intenda stabilirla entro diciotto mesi dalla data dell’atto.

Il beneficio è subordinato alle seguenti ulteriori condizioni stabilite dall’art. 64 del DL 73/2021:

- l’acquirente non abbia ancora compiuto 36 anni di età nell’anno in cui l’atto è rogitato;

- abbia un ISEE non superiore a 40.000 euro

L’agevolazione consiste nell’esenzione dalle imposte d’atto (imposta di registro, imposta ipotecaria e imposta catastale) nonché nell’esenzione dall’imposta sostitutiva sui mutui.

Per gli atti soggetti ad IVA, l’agevolazione si traduce in un credito d’imposta pari all’ammontare dell’IVA pagata sull’acquisto della prima casa, in misura pari al 4% a norma del n. 21 della Tabella A, parte II, allegata al DPR 633/1972. Tale credito di imposta può essere utilizzato:

- in riduzione dalle imposte di registro, ipotecaria, catastale, sulle successioni e donazioni dovute sugli atti e sulle denunce presentati dopo la data di acquisizione del credito;

- in compensazione in F24, con il codice tributo “6928” (ris. Agenzia delle Entrate n.62/2021);

- in diminuzione dell’IRPEF dovuta in base alla dichiarazione da presentare successivamente alla data dell’acquisto.

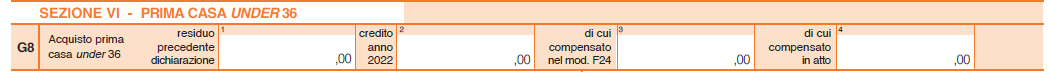

Nel modello 730/2023 è stata prevista un’apposita sezione VI dal titolo “Prima casa under 36”, che si presenta come segue:

Al rigo G8, i contribuenti beneficiari possono indicare:

- Colonna 1 – Residuo precedente dichiarazione dove riportare il credito d’imposta per l’acquisto della prima casa che non ha trovato capienza nell’imposta che risulta dalla precedente dichiarazione, indicato nel rigo 157 del prospetto di liquidazione (modello 730-3) del modello 730/2022, o indicato nel rigo RN47, col. 44, del modello Redditi PF 2022.

- Colonna 2 – Credito anno 2022 dove riportare il credito d’imposta maturato nel 2022. L’importo del credito è pari all’IVA pagata in occasione dell’acquisto della prima casa. In questa colonna può essere indicato anche il credito d’imposta maturato dal 1° gennaio 2023 e fino alla data di presentazione della dichiarazione.

- Colonna 3 – Credito compensato nel modello F24 dove riportare il credito d’imposta utilizzato in compensazione nel modello F24 fino alla data di presentazione del 730/2023.

- Colonna 4 – Credito compensato in atto dove riportare il credito d’imposta utilizzato in compensazione negli atti stipulati successivamente all’acquisto della prima casa assoggettata ad IVA.

La documentazione richiesta per il riconoscimento del credito d’imposta in esame da esibire al Caf/professionista abilitato è la seguente:

- atto di acquisto dell’immobile o decreto di trasferimento a seguito di procedimento giudiziale unitamente alla dichiarazione di sussistenza dei requisiti per fruire delle agevolazioni prima casa under 36 se non risultanti in atto;

- copia della DSU utilizzata in sede di redazione dell’atto di acquisto;

- eventuali modelli F24 in caso di compensazioni effettuate.

In caso di residuo credito d’imposta risultante dalla precedente dichiarazione, è necessario riscontrare i dati necessari dalla precedente dichiarazione dei redditi (per esempio Modello Redditi PF 2022).

Nicolò Cipriani – Centro Studi CGN