Il fisco scrive ai contribuenti forfettari per evidenziare la mancata compilazione del quadro RS, suscitando la reazione dei commercialisti che ritengono tale operazione vessatoria, in quanto riguarda elementi meramente statistici e informativi già possesso dell’anagrafe tributaria. Esaminiamo gli aspetti essenziali della vicenda.

Con provvedimento del Direttore dell’Agenzia delle Entrate prot. n. 325550 del 19 settembre 2023 sono state stabilite le modalità e i contenuti delle lettere di compliance per la promozione dell’adempimento spontaneo nei confronti dei soggetti che hanno applicato, per il periodo d’imposta 2021, il regime forfetario (art. 1, commi 54 e ss L.n. 190/2014) per i quali risulta la mancata indicazione degli elementi informativi obbligatori richiesti dalla norma.

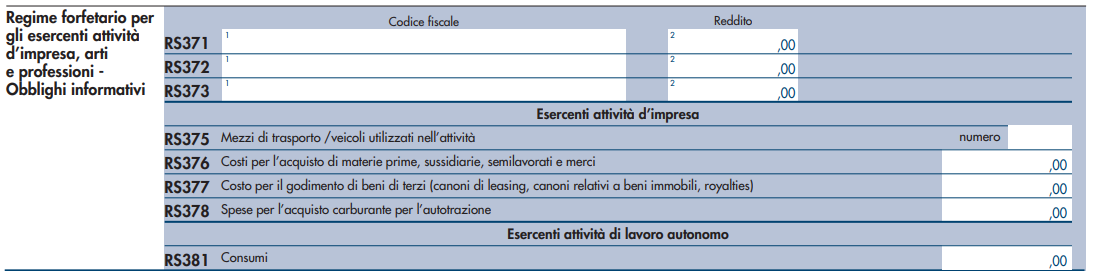

In pratica si tratta della mancata compilazione del seguente prospetto:

In particolare, il comma 73 della normativa in argomento prevede specifici obblighi informativi relativamente all’attività svolta istituendo i seguenti quadri:

- “Esercenti attività d’impresa”, dove devono essere indicate, cumulativamente, le informazioni afferenti le attività di impresa esercitate;

- “Esercenti attività di lavoro autonomo” dove devono essere indicate, cumulativamente, le informazioni afferenti le attività di lavoro autonomo esercitate.

I soggetti esercenti attività d’impresa devono indicare i seguenti elementi informativi:

- nel rigo RS375, il numero complessivo di mezzi di trasporto/veicoli posseduti e/o detenuti a qualsiasi titolo per lo svolgimento dell’attività alla data di chiusura del periodo d’imposta;

- nel rigo RS376, l’ammontare del costo sostenuto per l’acquisto di materie prime e sussidiarie, semilavorati e merci, inclusi gli oneri accessori di diretta imputazione e le spese sostenute per le lavorazioni effettuate da terzi esterni all’impresa. In tale rigo vanno indicati anche i costi per servizi strettamente correlati alla produzione dei ricavi;

- nel rigo RS377, i costi sostenuti per il godimento di beni di terzi tra i quali:

- i canoni di locazione finanziaria e non finanziaria derivanti dall’utilizzo di beni immobili, beni mobili e concessioni;

- i canoni di noleggio;

- i canoni d’affitto d’azienda.

Si precisa che in questo rigo vanno indicati anche i costi sostenuti per il pagamento di royalties;

- nel rigo RS378, l’ammontare complessivo delle spese sostenute nel corso del periodo d’imposta per gli acquisti di carburante per autotrazione.

I soggetti esercenti attività di lavoro autonomo devono indicare, nel rigo RS381, i consumi. Ai fini della determinazione del dato in esame va considerato l’ammontare delle spese sostenute nell’anno per:

- i servizi telefonici compresi quelli accessori;

- i consumi di energia elettrica;

- i carburanti, lubrificanti e simili utilizzati esclusivamente per la trazione di autoveicoli.

Per il fisco, la ragione di tale adempimento è quella di ricevere informazioni utili per una valutazione complessiva del contribuente, posto che i soggetti forfettari risultano esclusi dall’applicazione degli ISA.

L’assenza dei dati da indicare è plausibile in determinate circostanze marginali. In altre situazioni è del tutto improbabile che si possa svolgere un’attività senza aver sostenuto determinati costi (per es. lo svolgimento di un’attività di commercio al dettaglio senza acquisto di beni merce).

Il flusso informativo tra le parti terrà conto dei seguenti passaggi:

- la comunicazione arriva al contribuente tramite pec oppure, in caso di esito negativo, per posta ordinaria ed è consultabile nell’area del portale informatico dell’Agenzia delle Entrate, denominata “Cassetto fiscale”, sezione “L’Agenzia scrive”;

- al contribuente sono date le seguenti possibilità:

- non tenere conto della comunicazione nel caso in cui ritenga di non essere tenuto a riportare questi dati. Ciò sarà possibile quando i soggetti indicati non abbiano sostenuto alcuno dei costi oppure dei consumi indicati;

- richiedere informazioni ovvero segnalare all’Agenzia delle Entrate eventuali elementi, fatti e circostanze dalla stessa non conosciuti anche mediante gli intermediari incaricati della trasmissione delle dichiarazioni;

- regolarizzare la posizione mediante il ravvedimento operoso (ex art. 13, D.Lgs. 472/1997) presentando una dichiarazione integrativa con indicazione dei dati informativi omessi beneficiando della riduzione delle sanzioni in funzione della tempestività della regolarizzazione, tenendo presente che la sanzione piena è pari a euro 250,00. In particolare, nella dichiarazione integrativa modello Redditi 2022 si dovrà indicare il codice 2 nella casella “dichiarazione integrativa” sita nel frontespizio e per l’inesatta compilazione si dovrà corrispondere euro 31,25 (1/8 di euro 250,00), codice 8911 entro il prossimo 30/11/2023.

Nicolò Cipriani – Centro Studi CGN