Anche i sostituti d’imposta possono ricorrere al ravvedimento operoso? In quali casi e in che modalità? Quali sono le sanzioni applicate? Chiariamo come i sostituti d’imposta possono sanare errori, ritardi od omissioni nel versamento delle ritenute e nella presentazione o compilazione della dichiarazione.

Come noto, il ravvedimento operoso è disciplinato dall’art. 13 del D.Lgs. 472/1997 e consente la riduzione delle sanzioni dovute. Per il suo perfezionamento è necessario:

- versare eventualmente l’imposta o la maggiore imposta non versata;

- versare gli interessi legali, con maturazione giornaliera (nel 2018 il tasso di interesse legale era pari allo 0,3%; dal 2019 è pari allo 0,8%);

- versare la sanzione, ridotta e variabile a seconda della violazione e dei termini di regolarizzazione.

Il pagamento avviene mediante modello F24, indicando il codice relativo alla ritenuta da versare, maggiorata degli interessi dovuti e il codice tributo della sanzione (8906 per il sostituto d’imposta o 8911 se la sanzione si riferisce alla dichiarazione).

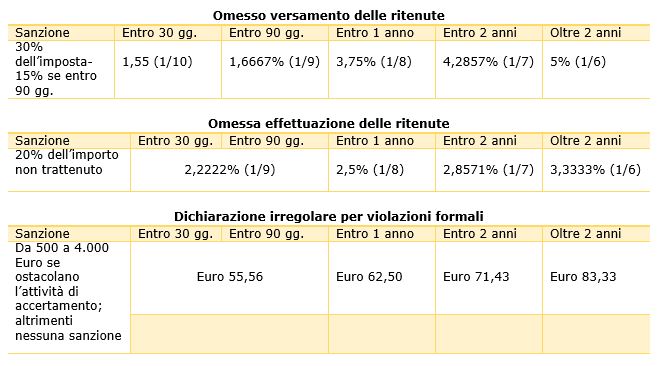

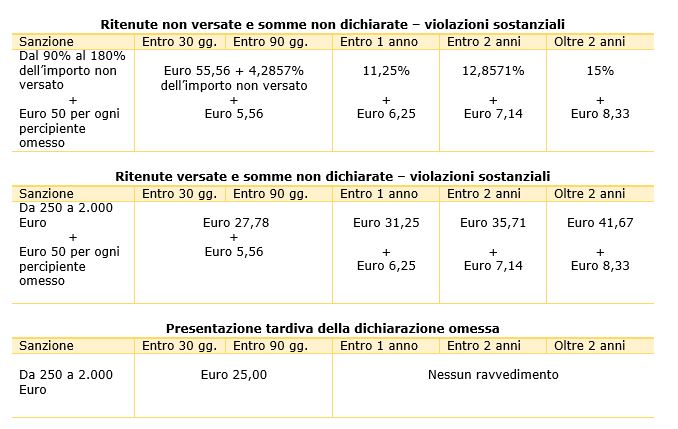

Le violazioni relative ai sostituti d’imposta che possono essere sanate con il ravvedimento operoso sono:

- mancati o insufficienti versamenti d’imposta;

- errori nella compilazione della dichiarazione che possono essere:

- formali, cioè non incidenti sulla determinazione del tributo;

- sostanziali, cioè incidenti sulla determinazione del tributo;

- mancata presentazione della dichiarazione nei termini.

Vediamo le casistiche:

In quest’ultimo caso, deve essere sommata anche la sanzione per il mancato versamento delle ritenute, se effettivamente non versate.

Si ricorda, infine, la casistica assai comune dell’errato versamento di sanzione e/o interessi in sede di ravvedimento. Al riguardo è intervenuta l’Agenzia, che con la Circolare 27/E/2013 chiarisce:

- se il ravvedimento è stato parzialmente effettuato versando solo in parte sia la sanzione che gli interessi, si considera perfezionato solo per la quota versata; l’Agenzia potrà recuperare la differenza dell’imposta, maggiorandola di sanzione e interessi;

- se il versamento parziale si riferisce a un versamento interamente insufficiente e le sanzioni e/o gli interessi non sono commisurati all’imposta dovuta, per la differenza non sanata saranno irrogate sanzioni ordinarie e recuperati gli interessi non versati.

Rita Martin – Centro Studi CGN