L’esclusione del saldo IRAP 2019 e del primo acconto 2020 per le imprese con ricavi e compensi non superiori a 250 milioni di euro (ex art. 24 D.L. 34/2020) ha suscitato numerose perplessità di carattere applicativo, solo in parte risolte dal documento di prassi 24/E/2020 a cura dell’Agenzia delle Entrate.

Con la circolare 27/E del 19 ottobre 2020, i tecnici del fisco tornano sugli aspetti connessi all’esonero dell’IRAP approfondendo i seguenti aspetti:

- il calcolo dell’IRAP da versare a saldo per il periodo d’imposta 2020 (per i soggetti con anno solare) o successivo a quello in corso al 31.12.2019 (per i soggetti con anno non solare);

- l’utilizzo in compensazione o il rimborso dell’eventuale credito IRAP in caso di eccedenza dell’acconto rispetto al saldo dovuto.

Dall’esame della normativa e dei chiarimenti finora pervenuti, è possibile evidenziare quanto segue:

- i soggetti rientranti nell’ambito dell’art. 24 del decreto Rilancio sono stati esonerati dal versamento del saldo IRAP 2019 nonché del primo acconto per il 2020;

- la circolare 24/E/2020 ha chiarito che gli acconti per il 2020 devono essere calcolati in ragione del metodo storico considerando il 100% dell’imposta dell’anno precedente, oppure previsionale tenendo conto della minore imposta che si determinerebbe, effettuando il versamento alle seguenti cadenze:

-

- 40% (oppure 50% se soggetto ISA) del 100% primo acconto;

- 60% (oppure 50% se soggetto ISA) del 100% secondo acconto.

- Vale il principio “non versato come versato”, vale a dire il primo acconto non versato deve essere considerato versato e l’importo sarà scomputato in sede di saldo (dichiarazione IRAP/2021 per il 2020).

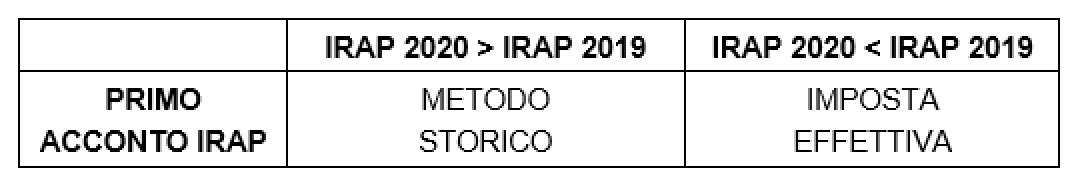

A questo punto interviene il documento in commento che chiarisce l’importo da considerare, a titolo di primo acconto, in sede di dichiarazione 2021 a seconda che l’IRAP dovuta per il 2020 sia di importo superiore o inferiore rispetto al 2019.

È possibile sintetizzare la questione nella seguente tabella:

In altri termini:

- IRAP 2020 superiore a IRAP 2019: il primo acconto figurativamente versato non può essere superiore al 40% (oppure 50%) dell’imposta effettivamente dovuta per l’anno 2019;

- IRAP 2020 inferiore a IRAP 2019: il primo acconto figurativamente versato non può essere superiore al 40% (oppure 50%) dell’imposta effettivamente dovuta per l’anno 2020.

Il secondo acconto, invece, conterà secondo quanto effettivamente versato in ragione del criterio storico o previsionale.

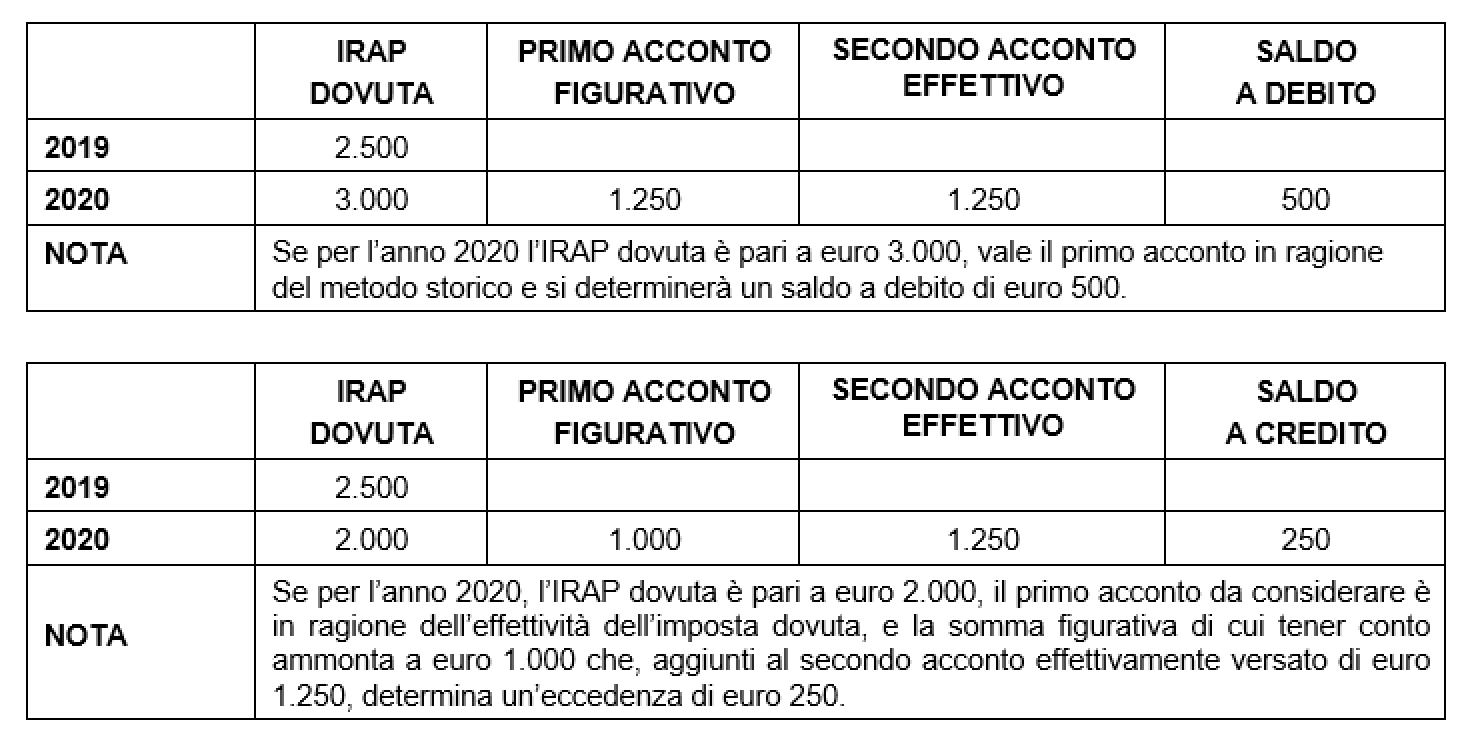

Si riporta il seguente esempio per meglio chiarire i contenuti della circolare.

Contribuente: soggetto ISA

IRAP 2019: € 2.500

Primo acconto figurativo: € 1.250 (con metodo storico)

Secondo acconto effettivo: € 1.250 (effettivamente versato)

1^ ipotesi: IRAP 2020 € 3.000;

2^ ipotesi: IRAP 2020 € 2.000.

Si avranno le seguenti situazioni:

In sede di secondo acconto è possibile ridurre l’importo in funzione del metodo previsionale tenendo presente quanto disposto dal decreto liquidità (art. 20 D.L. 23/2020) che prevede l’inapplicabilità delle sanzioni ed interessi in caso di un versamento in misura non inferiore all’80% della somma che risulterebbe dovuta a titolo di acconto calcolato con criterio storico. In altri termini, fino al 20% in meno di quanto effettivamente dovuto a titolo di secondo acconto IRAP per l’anno 2020 non si applicano sanzioni e interessi.

Nicolò Cipriani – Centro Studi CGN