In un precedente articolo Fisco7 si è trattato del nuovo codice 24 da indicare al campo 6 nella CU autonomi in riferimento alla certificazione di redditi relativi al contribuente forfetario. Quali sono però gli altri codici inseriti per la compilazione della CU autonomi 2022 e quali quelli eliminati?

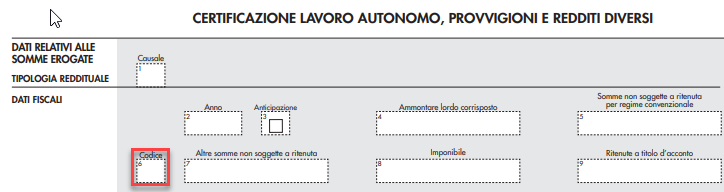

Al punto 6 della CU Comunicazione lavoro autonomo, provvigioni e redditi diversi va inserito un codice che permette la corretta individuazione della tipologia di redditi esenti certificati.

Per la compilazione della CU 2022 tali codici sono stati totalmente reindividuati come di seguito riportato:

- nuovo codice 2, da indicare in caso di importi che non hanno concorso alla formazione del reddito imponibile, relativo ai compensi percepiti da docenti e ricercatori impatriati, pari al 90% dell’ammontare erogato – DL 185/2008; tale codice sostituisce il codice 1

- nuovo codice 4, da indicare in caso di importi che non hanno concorso alla formazione del reddito imponibile, relativo ai compensi percepiti dai lavoratori impatriati, pari al 50% dell’ammontare erogato – art. 16 D.Lgs. 147/2015; tale codice sostituisce il codice 5

- nuovo codice 6, da indicare in caso di importi che non hanno concorso alla formazione del reddito imponibile, relativo ai compensi percepiti dai lavoratori impatriati, pari al 70% dell’ammontare erogato – art. 16 c.1 D.Lgs. 147/2015; tale codice sostituisce il codice 9

- nuovo codice 8, da indicare in caso di importi che non hanno concorso alla formazione del reddito imponibile, relativo ai compensi percepiti dai lavoratori impatriati, pari al 90% dell’ammontare erogato – art. 16 c.5-bis D.Lgs. 147/2015; tale codice sostituisce il codice 10

- nuovo codice 9, da indicare in caso di importi che non hanno concorso alla formazione del reddito imponibile, relativo ai compensi percepiti dai lavoratori impatriati, pari al 50% dell’ammontare erogato – art. 16 c. 5-quater D.Lgs. 147/2015; tale codice sostituisce il codice 11

- nuovo codice 13, da indicare in caso di importi che non hanno concorso alla formazione del reddito imponibile, relativo ai compensi percepiti dai lavoratori impatriati rientrati prima del 30 aprile 2019 che hanno esercitato l’opzione di cui al Provvedimento del 3 marzo 2021, pari al 50% dell’ammontare erogato

- nuovo codice 14, da indicare in caso di importi che non hanno concorso alla formazione del reddito imponibile, relativo ai compensi percepiti dai lavoratori impatriati rientrati prima del 30 aprile 2019 che hanno esercitato l’opzione di cui al Provvedimento del 3 marzo 2021, pari al 90% dell’ammontare erogato

- nuovo codice 21, da indicare in caso di erogazione di altri redditi non soggetti a ritenuta (esempio per i c.s. contribuenti minimi); tale codice sostituisce il codice 7

- nuovo codice 22, da indicare in caso di erogazione di altri redditi esenti o di somme che non costituiscono redditi (es. per i compensi percepiti da sportivi dilettanti); tale codice sostituisce il codice 8

- nuovo codice 23, da indicare in caso di assegni percepiti per servizio civile per i quali è prevista esenzione – art.16 D.Lgs 40/2017, tale codice sostituisce il codice 6

- nuovo codice 24, da indicare in caso di compensi non soggetti a ritenuta percepiti da contribuenti forfetari (legge 190/2014); tale codice sostituisce il codice 12

In merito ai codici 21 e 22 si specifica che:

- il codice 21 va utilizzato nel caso in cui i redditi non soggetti a ritenuta siano comunque imponibili e tassati in dichiarazione

- il codice 22 va utilizzato in caso di redditi esenti o che non costituiscono reddito

Nel caso in cui un compenso sia in parte soggetto a ritenuta, pertanto, si dovrà indicare:

- al punto 4 l’intero importo erogato

- al punto 7 la quota non soggetta a ritenuta

- al punto 6 il codice che individua la non applicazione della ritenuta stessa

Rita Martin – Centro Studi CGN