Dal 1° luglio 2020, con l’abrogazione del Bonus IRPEF, sono state introdotte due nuove misure fiscali volte a ridurre la tassazione sul lavoro denominate “Trattamento integrativo” e “Ulteriore detrazione fiscale”. Nell’ambito della riforma diretta alla riduzione del cuneo fiscale, la Legge di Bilancio 2022 ha introdotto modifiche alla disciplina del trattamento integrativo e dell’ulteriore detrazione. Chiariamo qual è l’impatto nel Modello Redditi PF 2023.

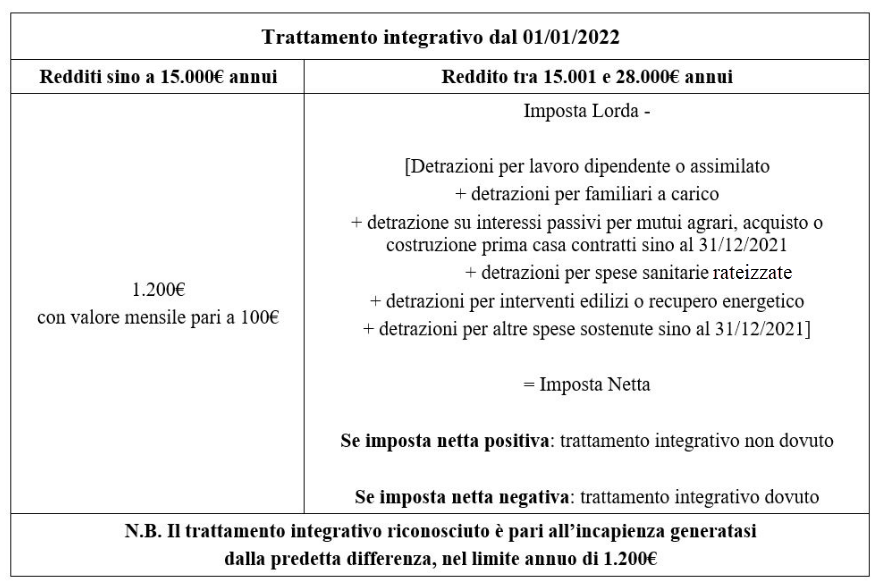

Il trattamento integrativo, introdotto nel 2020, consiste nel riconoscimento, in base al numero di giorni lavorati, dell’importo di 1.200,00 euro per i lavoratori con reddito lordo da lavoro dipendente e assimilato. La Legge n. 234/2021 (Legge di Bilancio 2022) ha introdotto modifiche alla disciplina del trattamento integrativo, stabilendo che spetta ai lavoratori dipendenti con reddito complessivo non superiore a 15.000 euro per l’anno d’imposta 2022.

In caso di reddito complessivo di importo compreso tra 15.000,01 e 28.000,00 euro l’imposta lorda, determinata secondo le regole ordinarie (e non sui soli redditi da lavoro dipendente e assimilati) deve essere di ammontare inferiore alla somma di alcune delle detrazioni usufruite in dichiarazione.

Queste sono le detrazioni che influiscono sul calcolo del trattamento riconoscibile per i redditi da 15.001 a 28.000 euro, da rapportare sempre entro il limite massimo di 1.200 euro:

a) detrazioni per carichi di famiglia (art.12 del TUIR);

b) detrazioni per lavoro dipendente e assimilati (art.13, c.1, del TUIR);

c) detrazioni per interessi passivi su prestiti o mutui agrari contratti fino al 31 dicembre 2021 (art.15, c.1, lett. a) del TUIR;

d) detrazioni per interessi passivi su mutui contratti fino al 31 dicembre 2021 per l’acquisto o la costruzione dell’unità immobiliare da adibire ad abitazione principale (art.15, c.1, lett. b) e c. 1-ter del TUIR);

e) detrazioni per spese sanitarie superiori a 15.493,71 euro sostenute fino al 31 dicembre 2021 e rateizzate alla medesima data (art.15, c.1, lett. c) del TUIR e le detrazioni per l’acquisto dell’auto al soggetto disabile, se rateizzate;

f) detrazioni per spese per interventi di recupero del patrimonio edilizio e di riqualificazione energetica degli edifici sostenute fino al 31 dicembre 2021 e rateizzate alla medesima data (art.16-bis del TUIR);

g) tutte le detrazioni previste da altre disposizioni normative relative a spese sostenute fino al 31 dicembre 2021 e rateizzate alla medesima data. Con riferimento a tale ultimo punto la circolare 4/E del 2022 individua quali sono le spese interessate, ovvero:

- interventi ammessi al c.d. Sisma bonus (art.16, commi da 1-bis a 1-septies del DL 63/2013);

- interventi ammessi al c.d. Bonus verde (art.1, commi da 12 a 15, della Legge 205/2017);

- interventi finalizzati al recupero o al restauro delle facciate degli edifici esistenti cd. Bonus facciate (art.1, commi da 219 a 223 della Legge 160/2019);

- interventi di acquisto e posa in opera di infrastrutture di ricarica dei veicoli alimentati ad energia elettrica (art.16-ter del DL 63/2013);

- spese per l’arredo degli immobili ristrutturati e Bonus mobili (art.16, c.2 del DL 6/2013);

- spese per l’arredo degli immobili giovani coppie (art.1, c.75, della Legge 208/2015);

- spese per acquisto abitazione classe energetica A o B (art.1, c.56 della Legge 208/2015);

- spese per interventi finalizzati al risparmio energetico;

- Eco bonus (art.1, commi da 344 a 349 della Legge 2296/2006 – art.14 del DL 63/2013);

- Superbonus (art.119 del DL 34/2020, con modificazioni dalla Legge 77/2020).

Le detrazioni di cui alle precedenti lettere c), d), e), f) e g) afferiscono a spese sostenute fino al 31 dicembre 2021 (quindi anche in anni precedenti al 2021), ma la cui detrazione si protrae nell’anno di imposta 2022 e, eventualmente, negli anni successivi per effetto della rateazione prevista dalla normativa vigente al momento del sostenimento dell’onere.

Pertanto, nel caso in cui l’importo delle predette detrazioni sia superiore all’IRPEF lorda dovuta dal contribuente, il lavoratore potrà beneficiare del trattamento integrativo, nel limite dell’eccedenza delle detrazioni rispetto all’imposta lorda e comunque per un massimo di 1.200 euro.

Il sostituto d’imposta recupera le somme corrisposte a titolo di trattamento integrativo non spettante nelle buste paga successive alla comunicazione da parte del contribuente e comunque entro i termini per l’effettuazione delle operazioni di conguaglio di fine anno o di fine rapporto di lavoro.

Se il recupero delle somme non spettanti non avviene al termine del rapporto di lavoro o per incapienza della retribuzione, l’importo viene comunicato al contribuente che dovrà provvedere al versamento entro il 15 gennaio dell’anno successivo.

Nel caso in cui la non spettanza di tale trattamento non risulti dal conguaglio effettuato dal sostituto d’imposta, la restituzione avverrà con la presentazione della dichiarazione dei redditi.

Si precisa infatti che i sostituti d’imposta sono comunque tenuti alla verifica della spettanza di tali somme in sede di conguaglio.

Se l’importo è maggiore di 60,00 euro verrà recuperato in 8 rate di pari importo. In caso di cessazione del rapporto di lavoro, il sostituto recupererà tali somme in una unica soluzione.

L’ulteriore detrazione, infine, è stata eliminata a partire dal 1° gennaio 2022.

Rita Martin – Centro Sudi CGN