Come compensare e come pagare le imposte in presenza di un credito da utilizzare? Per il pagamento delle imposte dovute, se presente un importo a credito, questo può essere utilizzato in compensazione fino al raggiungimento dell’importo dell’imposta a debito. In questo modo si ha la compensazione delle imposte che può generare un F24 con debito residuo, ovvero un F24 con saldo a zero.

La compensazione consiste nella somma algebrica di debiti e crediti presenti nei confronti di Sato, Regioni, Inps, Inail ed Entri locali.

Esistono due possibili modalità di compensazione: la compensazione verticale e quella orizzontale.

La compensazione verticale, detta anche interna, che consiste nel portare in diminuzione di un debito corrispondente a una determinata imposta un credito relativo alla stessa imposta; classico esempio di compensazione verticale è la c.d. compensazione Iva su Iva. Questa tipologia di compensazione non obbliga il contribuente alla presentazione del modello F24 se non nel caso in cui emerga un residuo a debito.

Esempio: Abbiamo un contribuente che presenta un credito Iva a saldo per euro 1.500,00 e un debito Iva I° trimestre per euro 2.000,00.

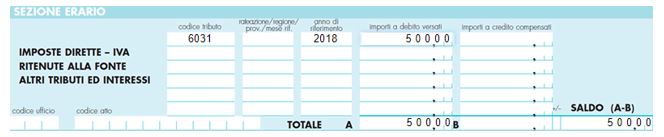

Il contribuente potrà presentare un F24 per il solo importo residuo a debito:

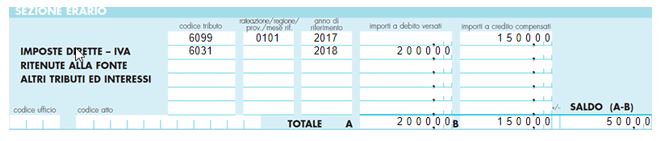

In alternativa, potrà scegliere di indicare entrambi i tributi (debito e credito) distinti esponendo la compensazione:

La compensazione orizzontale, detta anche esterna, che consiste nella compensazione tra debiti e crediti di diversa natura e risultanti nei confronti di diverse tipologie di Enti; tale compensazione viene effettuata mediante la presentazione obbligatoria del modello F24.

Come indicato nel D.L. 50/2017, art.3 c.3, le persone fisiche titolari di partita Iva che compensano imposte in F24 devono utilizzare esclusivamente i canali Entrael/Fisconline, a prescindere dall’importo utilizzato in compensazione e per la generalità delle imposte, con la sola esclusione dei codici tributo 1655 (Bonus Renzi) e del rimborso erogato dal sostituto in caso di modello 730.

Rita Martin – Centro Studi CGN