Uno degli aspetti su cui porre particolare attenzione in sede di dichiarazione dei redditi è rappresentato dal mancato raggiungimento di adeguati livelli di affidabilità fiscale (ISA). In tal caso, i contribuenti possono migliorare il punteggio ottenuto con l’applicazione degli ISA adeguandolo spontaneamente direttamente in dichiarazione indicando ulteriori componenti positivi rispetto a quelli risultanti dalle scritture contabili.

Gli ISA rappresentano la sintesi di indicatori elementari tesi a verificare la normalità e la coerenza della gestione aziendale o professionale da parte dei contribuenti. Applicando tali indicatori si perviene a un giudizio di affidabilità fiscale espresso su una scala da 1 a 10 (dove 1 corrisponde al valore minimo e 10 al punteggio di massima affidabilità), che viene considerato per l’accesso al regime premiale nonché ai fini del controllo fiscali da parte dell’Agenzia delle Entrate. Il dato normativo di riferimento è contenuto al comma 9 dell’art. 9-bis del D.L. n. 50/2017 secondo cui “per i periodi d’imposta per i quali trovano applicazione gli indici, i contribuenti interessati possono indicare nelle dichiarazioni fiscali ulteriori componenti positivi, non risultanti dalle scritture contabili, rilevanti per la determinazione della base imponibile ai fini delle imposte sui redditi, per migliorare il proprio profilo di affidabilità nonché accedere al regime premiale di cui al comma 11”. È il caso di evidenziare che l’adeguamento in dichiarazione che potrebbe essere effettuato in ragione del livello di affidabilità che si intende raggiungere rappresenta un’opportunità da valutare caso per caso e non costituisce un obbligo per il contribuente.

Gli ulteriori componenti positivi dichiarati assumono rilevanza ai fini IRPEF/IRES, IRAP, IVA nonché per il calcolo dei contributi previdenziali. Allo stesso tempo, si precisa che tale adeguamento non comporta l’applicazione di sanzioni e interessi purché il versamento delle relative imposte sia effettuato entro il termine e con le modalità previsti per il versamento a saldo delle imposte sui redditi, con facoltà di effettuare il pagamento rateale.

Da un punto di vista operativo gli ulteriori componenti positivi vanno indicati nell’apposito campo a seconda della tipologia del contribuente.

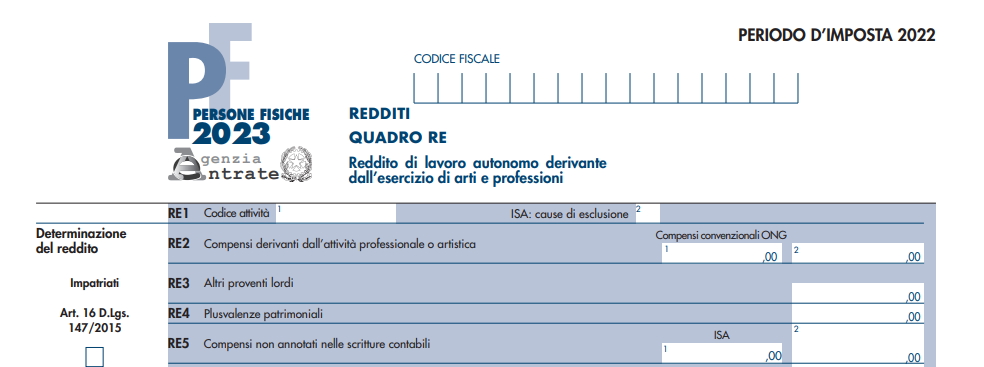

Per i contribuenti che dichiarano redditi di lavoro autonomo di cui al quadro RE, il campo da prendere in considerazione è il rigo RE5, colonna 2, rubricato “Compensi non annotati nelle scritture contabili”:

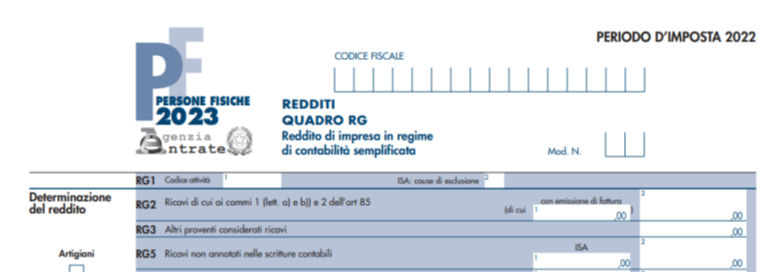

Per i contribuenti che dichiarano redditi di impresa in contabilità semplificata di cui al quadro RG, il campo da prendere in considerazione è il rigo RG5, colonna 2 denominato “Ricavi non annotati nelle scritture contabili”:

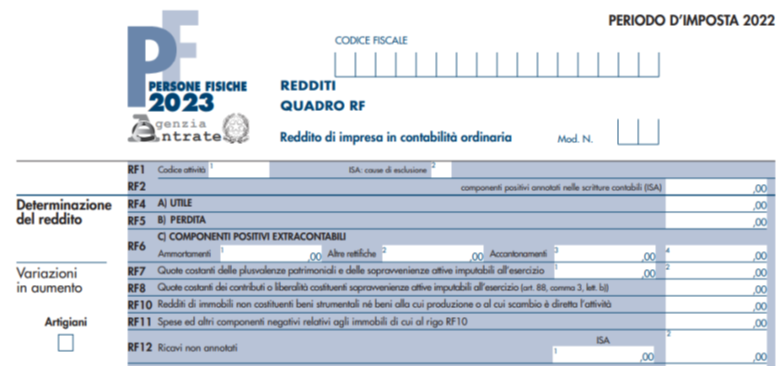

Per i contribuenti che dichiarano redditi di impresa in contabilità ordinaria di cui al quadro RF, il campo da prendere in considerazione è il rigo RF12, colonna 2 denominato “Ricavi non annotati”:

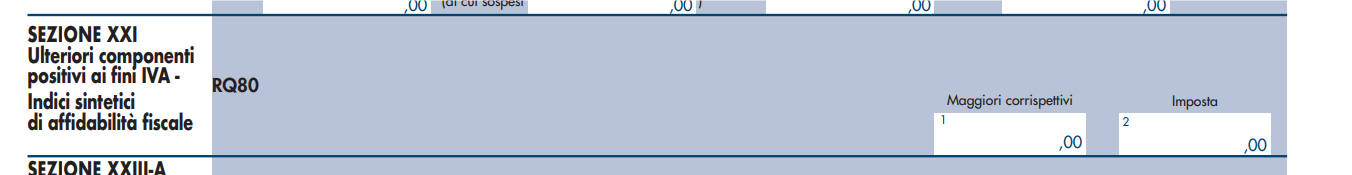

L’indicazione dei maggiori importi rileva ai fini IVA, che verrà determinata in ragione dell’aliquota media di cui al rapporto tra l’imposta relativa alle operazioni imponibili, diminuita di quella relativa alle cessioni di beni ammortizzabili, e il volume d’affari dichiarato, tramite modello F24 utilizzando il codice tributo 6494.

In sede di dichiarazione, il contribuente dovrà compilare il rigo RQ80 dell’apposita Sezione XXI, denominata appunto “Ulteriori componenti positivi ai fini IVA – Indici sintetici di affidabilità fiscale”.

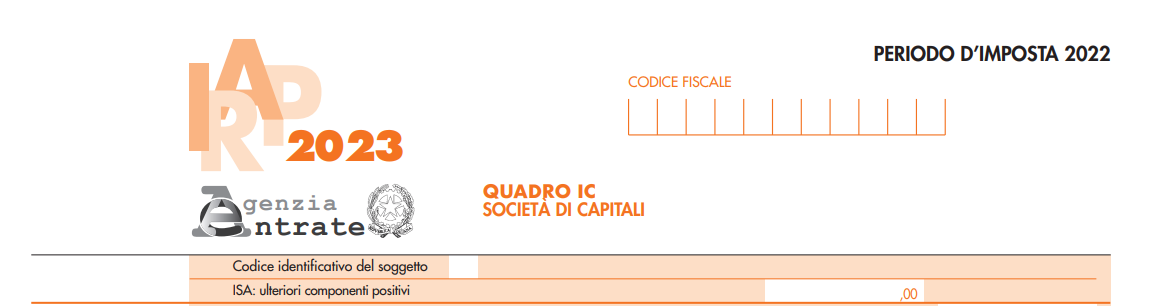

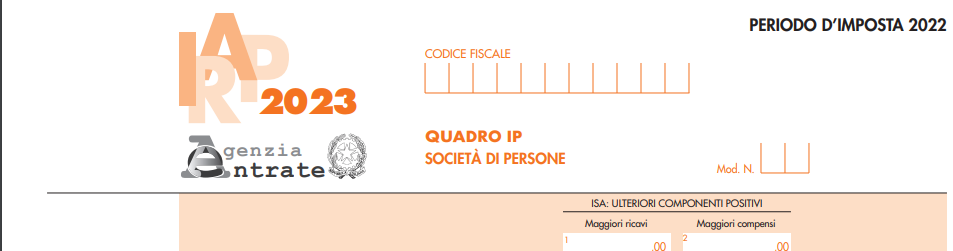

Anche ai fini IRAP, l’adeguamento è effettuato senza applicazione di sanzioni ed interessi, indicando nella dichiarazione IRAP i ricavi o compensi non annotati nelle scritture contabili. Avvalendosi del rigo denominato “ISA: ulteriori componenti positivi” dove vanno indicati i maggiori ricavi o compensi rilevanti ai fini dell’applicazione degli ISA.

I quadri di riferimento nel caso di società di capitali e di società di persone saranno i seguenti:

Nicolò Cipriani – Centro Studi CGN