Come ogni anno, si avvicina la campagna fiscale ed è tempo di prepararsi alla compilazione del modello 730, che non serve solo per dichiarare al fisco a quanto ammontino i propri redditi ma anche per recuperare parte delle spese sostenute durante l’anno. Ma chi è obbligato a presentare il 730? Chi invece può farne a meno? E quali sono le novità principali di quest’anno? Ecco per voi un riepilogo.

Chi può presentare il modello 730?

Come indicato dalle istruzioni dell’Agenzia delle Entrate, possono utilizzare il modello 730 precompilato o ordinario, i contribuenti che nel 2021 sono:

- pensionati o lavoratori dipendenti (compresi i lavoratori italiani che operano all’estero per i quali il reddito è determinato sulla base della retribuzione convenzionale definita annualmente con apposito decreto ministeriale);

- persone che percepiscono indennità sostitutive di reddito di lavoro dipendente (es. integrazioni salariali, indennità di mobilità);

- soci di cooperative di produzione e lavoro, di servizi, agricole e di prima trasformazione dei prodotti agricoli e di piccola pesca;

- sacerdoti della Chiesa cattolica;

- giudici costituzionali, parlamentari nazionali e altri titolari di cariche pubbliche elettive (consiglieri regionali, provinciali, comunali, ecc.);

- persone impegnate in lavori socialmente utili;

- lavoratori con contratto di lavoro a tempo determinato per un periodo inferiore all’anno.

- personale della scuola con contratto di lavoro a tempo determinato, che si può rivolgere al sostituto d’imposta o a un Caf-dipendenti o a un professionista abilitato, se il contratto dura almeno dal mese di settembre dell’anno 2018 al mese di giugno dell’anno 2019;

- lavoratori che posseggono soltanto redditi di collaborazione coordinata e continuativa (art. 50, comma 1, lett. c-bis, del TUIR) almeno nel periodo compreso tra il mese di giugno e il mese di luglio 2019 e conoscono i dati del sostituto che dovrà effettuare il conguaglio. Questi contribuenti possono presentare il 730 precompilato direttamente all’Agenzia delle entrate oppure possono rivolgersi a un Caf-dipendenti o a un professionista abilitato;

- produttori agricoli esonerati dalla presentazione della dichiarazione dei sostituti d’imposta (Mod. 770 semplificato e ordinario), IRAP e IVA.

I contribuenti sopra elencati possono presentare il modello 730 precompilato o ordinario anche in mancanza di un sostituto d’imposta tenuto a effettuare il conguaglio, in questo caso:

- il modello 730 senza sostituto precompilato va presentato direttamente all’Agenzia delle entrate ovvero a un Caf o a un professionista abilitato,

- il modello 730 senza sostituto ordinario va presentato a un Caf o a un professionista abilitato.

Possono utilizzare il modello 730 precompilato o ordinario i contribuenti che hanno percepito:

- redditi di lavoro dipendente e redditi assimilati a quelli di lavoro dipendente (es. co.co.co. e contratti di lavoro a progetto);

- redditi dei terreni e dei fabbricati;

- redditi di capitale;

- redditi di lavoro autonomo per i quali non è richiesta la partita IVA (es. prestazioni di lavoro autonomo non esercitate abitualmente);

- redditi diversi (es. redditi di terreni e fabbricati situati all’estero);

- alcuni dei redditi assoggettabili a tassazione separata, indicati nella sezione II del quadro D.

Approfondimenti

Le date da ricordare

Con il Provvedimento dell’Agenzia delle entrate dello scorso 14 gennaio 2022 sono stati approvati i modelli 730, 730-1,730-2 per il sostituto d’imposta, 730-2 per il CAF e per il professionista abilitato, 730-3, 730-4, 730-4 integrativo, con le relative istruzioni, nonché la bolla per la consegna del modello 730-1, concernenti la dichiarazione semplificata agli effetti dell’imposta sul reddito delle persone fisiche, da presentare nell’anno 2022 da parte dei soggetti che si avvalgono dell’assistenza fiscale.

Il modello precompilato sarà reso disponibile a partire dal 30 aprile prossimo, mentre la scadenza di presentazione del modello 730 ordinario rimane fissata al 30 settembre (25 ottobre per il modello 730 integrativo).

L’art.10-quater del D.L.4/2022 – c.s. Sostegni ter – proroga per l’anno 2022 dal 30 aprile al 23 maggio il termine entro il quale l’Agenzia delle entrate rende disponibile telematicamente la dichiarazione precompilata, relativa ai redditi dell’anno precedente, ossia del 2021.

Quadro C – Redditi di lavoro dipendente ed assimilati

Ulteriore detrazione per redditi di lavoro dipendente e assimilati

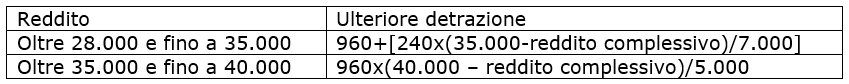

L’ulteriore detrazione di cui all’art.1 c.1 del DL 3/2020 spetta, per il 2021, per i seguenti importi:

- euro 960,00, aumentata del prodotto tra 240,00 euro e l’importo corrispondente tra 35.000,00 euro, diminuito del reddito complessivo, e 7.000,00 euro, se l’ammontare del reddito complessivo è superiore a euro 28.000,00 ma non a 35.000,00 euro

- euro 960,00 se il reddito complessivo è superiore a 35.000,00 euro ma non a 40.000,00; la detrazione in questo caso spetta per la parte corrispondente al rapporto tra 40.000,00 euro, diminuito del reddito complessivo, e 5.000,00 euro

Pertanto:

Trattamento integrativo

Dall’anno di imposta 2021 l’importo annuale del trattamento integrativo è aumentato a 1.200 euro.

Incentivi per il rientro in Italia di lavoratori altamente qualificati

Il c. 50 della Legge 178/2020 – Legge di Bilancio 2021 – integra l’art.5 del D.L. 34/2019, consentendo di usufruire di un allungamento temporale del regime fiscale per i lavoratori impatriati anche ai soggetti che nel 2019 erano titolari del precedente regime agevolativo.

É infatti consentito di poter estendere di ulteriori cinque anni il regime di favore previo versamento di un importo pari al:

- 10% dei redditi agevolati e relativi al periodo d’imposta precedente a quello di esercizio dell’opzione, in presenza di:

- almeno un figlio minorenne, anche in affido preadottivo, o

- di acquisto a titolo di proprietà di almeno un’unità immobiliare successivamente al trasferimento in Italia o nei dodici mesi precedenti, o entro i diciotto mesi dalla data di esercizio dell’opzione

- 5% dei redditi agevolati e relativi al periodo d’imposta precedente a quello di esercizio dell’opzione, in presenza di:

- almeno tre figli minorenni, anche in affido preadottivo e

- di acquisto a titolo di proprietà di almeno un’unità immobiliare successivamente al trasferimento in Italia o nei dodici mesi precedenti, o entro i diciotto mesi dalla data di esercizio dell’opzione

In entrambi i casi le unità immobiliari possono essere acquistate direttamente dal lavoratore, dal coniuge, dal convivente o dai figli, anche in comproprietà.

Detrazione per gli appartenenti al comparto sicurezza

Prevista dal decreto del Presidente del Consiglio dei Ministri del 27 ottobre 2021, è aumentata a 609,50 euro quale limite massimo.

Approfondimenti

Quadro E – Oneri e spese

Ecobonus, Ristrutturazioni, Bonus verde, Bonus mobili e Bonus facciate

Dai commi 58 al 60 dell’art. 1 della Legge 178/2020 sono prorogati al 31 dicembre 2021 i seguenti interventi:

- la detrazione fiscale relativa agli interventi di riqualificazione energetica (Ecobonus), con i limiti e le aliquote ad oggi in vigore dal 50% all’85% in 10 anni

- la detrazione discale del 50% per gli interventi di ristrutturazione edilizia, con i limiti e le aliquote ad oggi in vigore del 50% in 10 anni.

Prorogata anche all’ art.1 c.68 della Legge 178/2020 fino al 31 dicembre 2021 la detrazione del 50% prevista per l’adozione di misure antisismiche (c.d. Sismabonus), per un ammontare di spesa pari massimo a 96.000 euro ad unità immobiliare condiviso con le altre spese di ristrutturazione. La detrazione compete su edifici ubicati nelle zone sismiche ad alta pericolosità, alle percentuali già oggi in vigore - il Bonus verde pari al 36% in 10 anni, alle medesime condizioni oggi in vigore

- il Bonus mobili, pari al 50% in 10 anni, in riferimento all’acquisto di mobili e di grandi elettrodomestici, con un innalzamento della soglia di spesa da 10.000 a 16.000 euro

- il Bonus facciate, pari al 90% in 10 anni, per gli interventi finalizzati al recupero o al restauro della facciata esterna degli edifici, per i medesimi interventi e alle medesime condizioni ad oggi previste

- A partire dall’anno d’imposta 2021, per le spese per l’abbattimento delle barriere architettoniche sostenute congiuntamente agli interventi Sismabonus e Ecobonus, è possibile fruire dell’aliquota maggiorata del 110%.

Beni soggetti a regime vincolistico

In merito al codice 25, utilizzato in E8-10 per le spese relative ai beni soggetti a regime vincolistico di cui all’art 15, comma 1 lett g) del TUIR, è stata istituita l’incumulabilità con la fruizione del credito di imposta per interventi conservativi sugli immobili di interesse storico e artisticoprevisto dall’65-bis rubricato (Fondo per il restauro e per altri interventi conservativi sugli immobili di interesse storico e artistico), del DL n. 73 del 25 maggio 2021, n. 73 convertito, con modificazioni, dalla L.n.106 del 23 luglio 2021.

Bonus musica

È prevista una nuova detrazione, relativamente alle spese sostenute per l’iscrizione annuale e l’abbonamento di ragazzi di età compresa tra 5 e 18 anni a conservatori di musica, a istituzioni di alta formazione artistica, musicale e coreutica (AFAM) legalmente riconosciute ai sensi della legge 21 dicembre 1999, n. 508, a scuole di musica iscritte nei registri regionali nonché a cori, bande e scuole di musica riconosciuti da una pubblica amministrazione, per lo studio e la pratica della musica è possibile fruire della detrazione del 19% per ciascun figlio fino a 1.000 euro se il reddito complessivo del contribuente non supera i 36.000 euro. La detrazione è fruibile in E8-10 con il codice 45.

Spese veterinarie

Per le spese veterinarie il limite massimo è innalzato a 550 euro.

Quadro G – Crediti d’imposta

Bonus sanificazione e DPI

È stato istituito il nuovo credito d’imposta per sanificazione e acquisto dispositivi di protezione (Quadro G – rigo G15 codice 9) stabilito dall’art 32 del DL n.73 del 25 maggio 2021 che al comma 1 prevede che al fine di favorire l’adozione di misure dirette a contenere e contrastare la diffusione del Covid-19, ai soggetti esercenti attività d’impresa, arti e professioni, agli enti non commerciali, compresi gli enti del Terzo settore e gli enti religiosi civilmente riconosciuti, alle strutture ricettive extra-alberghiere a carattere non imprenditoriale munite di codice identificativo regionale ovvero, in mancanza, identificate mediante autocertificazione in merito allo svolgimento di attività di bed and breakfast, spetta un credito d’imposta in misura pari al 30% delle spese sostenute nei mesi di giugno, luglio ed agosto 2021 per la sanificazione degli ambienti e degli strumenti utilizzati e per l’acquisto di dispositivi di protezione individuale e di altri dispositivi atti a garantire la salute dei lavoratori e degli utenti, comprese le spese per la somministrazione di tamponi per COVID-19.

Il credito d’imposta spetta fino ad un massimo di 60.000 euro per ciascun beneficiario, nel limite complessivo di 200 milioni di euro per l’anno 2021.

Bonus acqua potabile

È stato istituto il credito d’imposta per depuratori acqua e riduzione consumo di plastica cd “bonus acqua potabile” Quadro G – rigo G15 codice 10).

Il bonus acqua potabile è previsto per le persone fisiche nonché per i soggetti esercenti attività d’impresa, arti e professioni e agli enti non commerciali, compresi gli enti del Terzo settore e gli enti religiosi civilmente riconosciuti, dal 1 gennaio 2021 al 31 dicembre 2022, ai sensi dei commi 1087-1089 dell’art-1 della legge di Bilancio 2021, al fine di razionalizzare l’uso dell’acqua e di ridurre il consumo di contenitori di plastica per acque destinate ad uso potabile.

Bonus prima casa under 36

È usufruibile nel 730/2022 anche il credito d’imposta per l’acquisto della prima casa “under 36” dall’art.64 rubricato “Misure in favore dell’acquisto della casa di abitazione ed in materia di prevenzione e contrasto al disagio giovanile”, commi da 6 a 10 del DL n.73 del 25 maggio 2021 – c.d. Sostegni-bis da indicare al rigo G8.

Con la Circolare 12/E/2021 l’Agenzia delle entrate fornisce i chiarimenti per usufruire del nuovo bonus “prima casa under 36” quali:

- l’esenzione dal pagamento dell’imposta di registro, ipotecaria e catastale

- il riconoscimento di un credito d’imposta in caso di acquisto soggetto a Iva.

In particolare, possono beneficiare dell’agevolazione i giovani con meno di 36 anni e un Isee non superiore 40.000,00 euro che acquistano un’abitazione entro il 30 giugno 2022, modificato in 31 dicembre 2022 dalla Legge 234/2021 – c.d. Legge di Bilancio 2022.

Locazioni brevi

I nuovi limiti per le locazioni brevi

Dall’anno d’imposta 2021 il regime fiscale delle locazioni brevi è riconosciuto solo in caso di destinazione alla locazione breve di non più di 4 appartamenti per ciascun periodo d’imposta. Negli altri casi, l’attività di locazione da chiunque esercitata si presume svolta in forma imprenditoriale ai sensi dell’art. 2082.

Se nel corso del 2021 sono stati destinati a locazione breve più di 4 appartamenti non può essere utilizzato il modello 730, ma va utilizzato il modello Redditi PF.

È stata innalzata al 100% la misura dell’acconto della cedolare secca a decorrere dal 2021 rispetto alla percentuale del 95% prevista per l’anno d’imposta 2020 ai sensi del comma 1127 dell’art. 1 della Legge di Bilancio 2019.

SCARICA LA TUA GUIDA GRATUITA

Vuoi avere la versione stampabile dei contenuti di questa pagina?

Compila il form e potrai effettuare subito il download dei contenuti.